原則として未成年は、親の同意なしで銀行や消費者金融のカードローンと契約してお金を借りることができません。

民法で未成年者契約の取り消しといって、未成年は親の同意なしで購入した商品や契約したサービスを取り消すことができます。

未成年者契約の取り消しは、民法第五条で定められています。

未成年者は、成年者と比べて取引の知識や経験が不足し、判断能力も未熟です。

そこで、未成年者がおこなう契約によって不利益をこうむらないように、法律で保護されています。

民法で「未成年者が法定代理人の同意を得ないでした法律行為は、取消すことができる」と決められています。

引用元:未成年者契約の取消し | 東京くらしWEB

未成年者契約の取消しの効果としては、契約時にさかのぼって最初から契約が無効になるため代金支払の義務はなくなります。

さらに未成年者が受取った商品やサービスは自分が受けた利益の範囲で返還するだけでよく、現状で利益が残っていなければ返還する必要はありません。

例えば、未成年者が健康食品を購入して一部を食べてしまっても、未成年者は残っている健康食品を返還すれば足りることになります。

銀行や消費者金融は親の同意なしで未成年とカードローン契約すると、貸し倒れになるリスクを抱えることになるため未成年を申込対象外としています。

銀行カードローンの申込対象年齢

| 銀行カードローン | 申し込み対象年齢 |

|---|---|

| 三井住友銀行カードローン | 申込時に満20歳以上満69歳以下 |

| 三菱UFJ銀行カードローン「バンクイック」 | 満20歳以上65歳未満 |

| みずほ銀行カードローン | 契約時に満20歳以上満66歳未満 |

| りそな銀行「りそなプレミアムカードローン」 | 申込受付時に満20歳以上満66歳未満 ※利用限度額200万円超の場合満60歳未満 |

一部の学生ローンや中小消費者金融を除き、多くの銀行や消費者金融は親の同意があっても未成年をカードローン契約の対象外としています。

消費者金融カードローンの申込対象年齢

| 消費者金融カードローン | 申し込み対象年齢 |

|---|---|

| SMBCモビット ※₁ | 20歳以上74歳以下 |

| アイフル | 満20歳以上69歳まで |

| レイク | 満20歳から満70歳まで |

| プロミス ※₁ | 18歳以上74歳以下 |

| アコム | 20歳以上 |

※₁ 定時制高校生および高等専門学校生を含む高校生は申し込みできません。

※₁ 収入が年金のみの方はお申込いただけません。

未成年が借りられるカードローンはプロミスであり、他の大手消費者金融では借りられないのが現状です。

プロミス

| 融資額 | 500万円まで |

| 実質年率 | 年4.5%~17.8% |

| 担保・保証人 | 不要 |

| 無利息サービス | ○ 30日間 |

| Webで完結 | ○ |

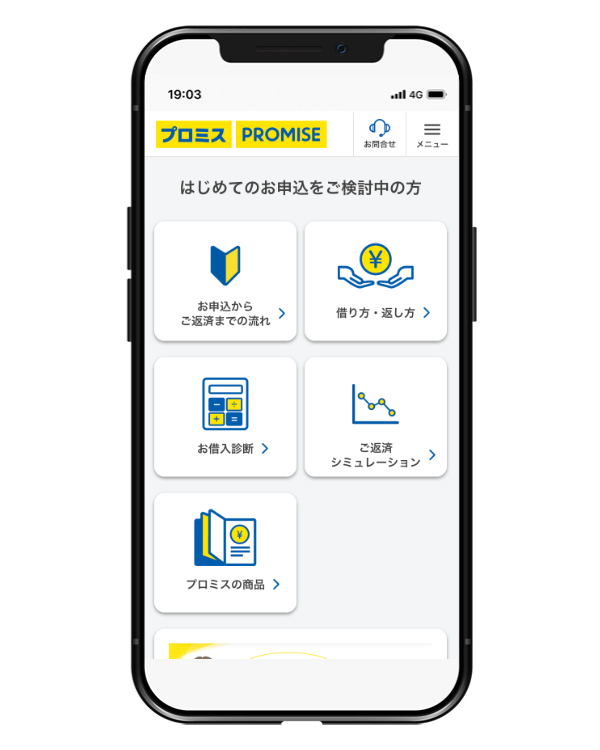

プロミスは大手消費者金融のカードローンであり、金利は年17.8%と他社よりも低い金利条件で借り入れできます。

申し込みできるのは高校生を除く、18歳以上でアルバイトなど安定した収入がある人です。

初めてプロミスで借りる人であれば、借り入れした日から30日間は無利息*となるため、無駄な利息を支払わずに済みます。

※契約時にメールアドレスの登録とWeb明細を選択が条件

さらにプロミスはスマホアプリから申し込みや借り入れもできるなど、利便性に長けたカードローンです。

未成年でもクレジットカードのキャッシング枠なら親の同意なしでお金を借りることができる

民法第五条で未成年者契約の取り消しが定められているため、未成年は親の同意なしで銀行や消費者金融からお金を借りられません。

しかし、未成年が親の同意なしでお金を借りたい場合は、クレジットカードのキャッシング枠を使えば親の同意なしでお金を借りることができます。

クレジットカードにはショッピング枠とキャッシング枠の2つの枠があり、キャッシング枠を使えばお金を借りることができます。

クレジットカード契約すれば自動でショッピング枠が設定されますが、キャッシング枠はオプションになっているため、キャッシング枠を付けるには別途申し込みが必要です。

クレジットカードにキャッシング枠を付ける場合は親の同意が必要になりますが、キャッシング枠を使ってお金を借りるときには親の同意は不要です。

ただし、未成年がキャッシング枠を利用してお金を借りることができるのは、未成年のキャッシングを認めているクレジットカード会社のみです。

例えば、オリコカードなら未成年でも既婚者で安定した収入があれば、少額ですがキャッシング枠を使ってお金を借りることができます。

未成年の学生がキャッシングできるのかオリコカードQ&A

Q.未成年の学生はキャッシングできない?

A.既婚者で収入が安定してある場合、カード会社から返済における信頼を得ることができれば、未成年であっても審査に通ることがあります。

また、その場合のキャッシング枠も5万~10万と少額となります。

引用元:学生でもキャッシングできるの?|クレジットカード・ローンのオリコ

他にもセゾンカードはキャッシング枠に制約がないため、毎月安定した収入があれば、未成年の学生でもキャッシング枠を申し込みできます。

未成年の学生がキャッシングできるのかセゾンカードQ&A

Q.主婦・学生ですが、キャッシングを利用できますか。

A.主婦・学生の方であってもパートアルバイトなどで毎月安定した収入がある方であればどなたでもお申し込みいただけます。

※未成年の方は親権者の同意が必要となります。

引用元:セゾンカード公式サイト

自分が持っているクレジットカードにキャッシング枠が付帯しているか確認するともに、未成年でもキャッシング枠を利用できるかを確認しましょう。

未成年の学生がクレジットカードのキャッシング枠でお金を借りられるのは10万円以下

未成年の学生は、クレジットカードのキャッシング枠が5万円から10万円に設定されてる多いため、高額のお金は借りられません。

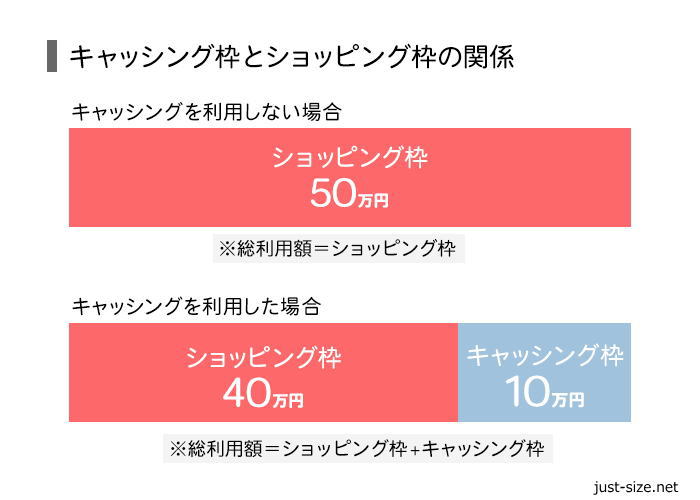

クレジットカードはショッピング枠とキャッシング枠でそれぞれ限度額が設定されており、キャッシング枠の利用金額に応じて、ショッピング枠で利用できる金額が減ります。

例えば、ショッピング枠が50万円でキャッシング枠が10万円のクレジットカードは、キャッシングで10万円借りるとショッピングで使えるのは40万円となります。

ショッピング枠の限度額の中にキャッシング枠が入っているため、ショッピングでクレジットカードを使い過ぎると借り入れできる金額が減ることを覚えておきましょう。

学生ローンなら未成年でも親の同意があればカードローン契約できる

親の同意が得られるなら未成年を融資の対象としている学生ローンの契約ができるので、未成年がお金を借りるための選択肢が大幅に広がります。

例えば、フレンド田(DEN)は学生ローンの専門店で満18歳以上の学生を対象に融資してくれます。

学生ローンフレンド田(DEN)基本情報

| 貸付限度額 | 1万円~50万円 |

| 融資利率 | 12.00%~17.00% |

| 保証人・担保 | 保証人は原則不要 担保不要 |

ただし、フレンド田(DEN)の申込条件には安定した収入が求められるため、アルバイトなどで毎月安定した収入が必要です。

親からの仕送りで毎月安定した金額が振り込まれていても、仕送りは収入として認められていませんので、安定した収入という申込条件を満たしません。

フレンド田(DEN)の申込条件

- 高卒以上の学生(大学院生・大学生・短大生・専門学校生・予備校生)

- 安定した収入がある

- 必要書類が提示できる

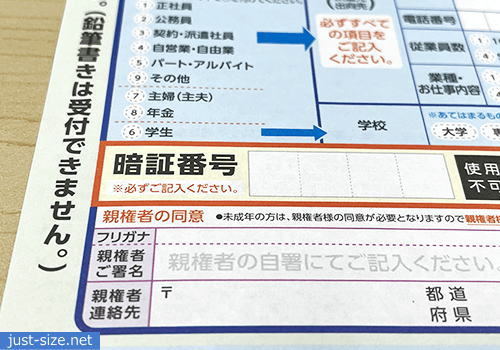

未成年が学生ローンを含むカードローン契約をする場合は親権者の承諾が必要であるため、親に知られずにカードローン契約することは不可能です。

保証人は原則として必要ありません。但し未成年者の契約には親権者の承諾が必要です。

引用元:学生ローン フレンド田の貸付条件表

他にもキャッシング スペースは学生ローンではありませんが、18歳以上で安定した収入があればカードローン契約ができる消費者金融です。

キャッシング スペース基本情報

| 融資限度額 | 500万円 ※要審査 |

| 融資利率 | 8.00%~18.00% |

| 保証人・担保 | 保証人は原則不要(審査で必要になる場合あり) 担保原則不要 |

そのため、キャッシング スペースはフリーターや派遣で働いている未成年でもお金を借りることができます。

キャッシング スペースの申込条件

- 18歳以上で安定した収入と返済能力がある

- スペースの基準を満たす

- 本人名義で申し込みをしている

キャッシング スペースは18歳以上の人も利用する消費者金融なので、融資限度額の上限は学生ローンよりも高めに設定されていますが、未成年の融資限度額は低く設定されます。

一部の学生ローンなら未成年でも親の同意なしで契約ができるカードローンがある

親にカードローンの契約が知られたくない場合、親の同意なしで契約できる学生ローンを選びましょう。

一部の学生ローンでは、未成年でも親の同意なしで契約ができるカードローンがあります。

学生ローンのカレッヂは公式ホームページに親に連絡をせずに融資可能と記載されているため、親の同意なしでカードローンの契約ができます。

学生ローンカレッヂ基本情報

| 利用可能額 | 最高50万円かつ年収の3分の1まで ※未成年は最高10万円 |

| 融資利率 | 17.00% |

| 保証人・担保 | 保証人は原則不要 担保不要 |

学生ローンのカレッヂは親の同意なしで未成年に融資をしてくれる数少ない学生ローンであるため、学生以外は契約できません。

学生ローンカレッヂの申込条件

- 日本国籍で高卒以上の学生(大学生・短大生・専門学校生・予備校生)

- 安定した収入がある

学生ローンのカレッヂは申込条件に安定収入が求められるため、アルバイトなどで収入を得ている学生であれば申し込みできます。

親からの仕送りで毎月安定した金額を得ていても、仕送りは収入とは認められないため、学生ローンのカレッヂの申込条件を満たしません。

学生ローンのカレッヂは保護者には連絡しないと公式サイトに記載されていますが、返済が滞ると家族やアルバイト先に督促の連絡が行くので返済を延滞しないようにしましょう。

Q 家族やアルバイト先等に連絡は行きますか?

A 連絡は行きません。安心してご利用下さいませ。注)ご返済が5ヶ月以上滞納して、ご本人様と連絡が取れない状況の場合、所在確認の連絡が行く場合がございますが、予めご連絡頂ければ大丈夫です。

引用元:学生ローン カレッヂ│ご質問FAQ・その他

学生ローンのカレッヂは契約日から8日間、未成年は16日間はクーリングオフできるので、契約を解除したい場合はクーリングオフ期間内に解約を申し込みましょう。

18歳以上で親の同意があればろうきんやゆうちょ銀行からお金を借りることもできる

ろうきんやゆうちょ銀行の場合、親の同意を条件に18歳以上の未成年でもお金を借りることができます。

つまり18歳以上で親の同意が得られる人は、お金を借りる方法が広がるということです。

では、ろうきんやゆうちょ銀行でお金を借りるためにはどうすればよいか、解説していきます。

未成年でもろうきんカードローンならお金を借りられる

ろうきんは銀行と同じく預金や融資をしてくれる金融機関であり、未成年が契約できるカードローンを取り扱っている場合があるのです。

ろうきんは営利目的ではなく、労働者が資金を出し合って助け合う目的で運営されているため、低金利でお金を借りることができます。

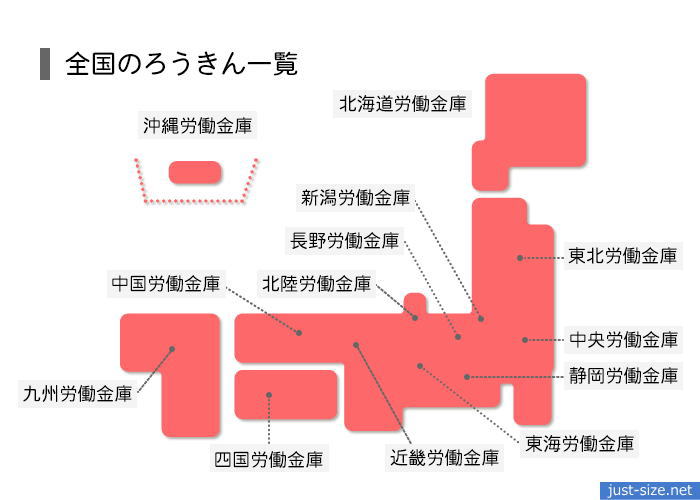

ろうきんは全国に13か所に支店があり、住んでいる地域によって利用できるろうきんは決まっています。

例に5つのろうきんで取り扱っているカードローンと、未成年がカードローンの契約できるか否かを紹介します。

| 利用先のろうきん | 取扱商品と利用できる下限の年齢 |

|---|---|

| 東北ろうきん | マイプラン:満20歳以上 |

| 近畿ろうきん | マイプラン:満18歳以上 笑くぼ:満20歳以上 |

| 長野ろうきん | マイプラン:満18歳以上 ※保証会社によっては満20歳以上 |

| 中国ろうきん | マイプラン:高校生を除く満18歳以上 ※一般の方とWeb完結は満20歳以上 netマイプラン:満20歳以上 |

| 静岡ろうきん | マイプラン:満20歳以上 |

基本的にろうきんは下記表に記載している会員が利用する目的で運営されていますが、職場に労働組合がない人や生協の会員ではない一般の人でも利用が可能です。

ろうきんの会員の種類と会員の内容

| 会員の種類 | 内容 |

|---|---|

| 団体会員・会員組合員・会員構成員など* | ろうきんに出資、加入している職場の労働組合などに所属している人 |

| 生協組合員 | ろうきんに出資、加入している生協の会員になっている人 |

| 一般の方 | 上記以外でろうきん友の会に入会し 賛助会員になっている人や個人で出資している人 |

親が生協組合員の場合は家族も会員扱いになるため、家族の誰かが生協組合員の場合は自分がろうきんに加入していなくても、ろうきんからお金を借りることができます。

ただし、ろうきんカードローンは支店によって申込者の対象年齢や金利、取り扱い金融商品が異なります。

自分が住んでいる地域のろうきんで取り扱っている、カードローンの商品概要を確認する必要があります。

ろうきんのカードローンは会員の種類によって金利が異なる

ろうきんカードローンは会員の種類によっても金利が異なるため、自分または家族の会員の種類と適用される金利も確かめておきましょう。

利用するろうきんによっては会員か一般の人か、保証会社がどこかによって利用可能年齢が異なる場合もあります。

未成年でもゆうちょ銀行に貯金があれば自動貸付でお金が借りられる

ゆうちょ銀行で担保定額貯金または担保定期貯金をしている人は、未成年でも貯金を担保に自動貸付の制度を利用してお金を借りることができます。

自動貸付とは普通貯金の残高が足りなくなったときに自動的に貸付けが受けられる仕組みのことであり、借入額は最高300万円までで預入金額の90%までなら何度でも自動的に借り入れできます。

自動貸付の金利も一般的な金融機関で取り扱っているカードローンよりも低金利で借り入れできるため、未成年にとってはお金を借りる上で利息を含めた返済の負担が減らせる方法です。

自動貸付の約定金利

- 担保定額貯金を利用する場合:返済時の約定金利+0.25%

- 担保定期貯金を利用する場合:預入時の約定金利+0.5%

約定金利は定額貯金または定期貯金の金利であり、どちらの貯金も預入期間に関わらず金利は年0.002%です。

ゆうちょ銀行の自動貸付で、10万円を1ヶ月借りた場合の利息を計算すると下記になります。

- 担保定額貯金を利用した場合の利息額:20円

- 担保定期貯金を利用する場合の利息額:41円

自動貸付でお金を借りると小額の利息しか発生しないため、担保定額貯金または担保定期貯金をしている未成年は、ゆうちょ銀行の自動貸付の利用を検討しましょう。

例えばお年玉をゆうちょ銀行の定期貯金で貯めている家庭もあるため、ゆうちょ銀行の自動貸付でお金を借りたいと思っている未成年の人は親に確認してみてください。

18歳未満の中学生や高校生がお金を借りる方法はあるのか

これまで解説してきた学生ローンやろうきんカードローンは、原則として18歳以上の人を契約の対象としています。

18歳未満の中学生や高校生がお金を借りる方法は限られますが、以降では18歳以下の中学生や高校生が借り入れできる方法を解説します。

18歳以下は親や親戚に相談してお金を借りる

18歳以下の未成年がお金を借りる方法として、まず考えたいのは親・祖父母・親戚などに相談をする方法です。

親や祖父母など大人の立場から考えると、親が知らないうちに子どもが借金をしていたらと心配になります。

一方、子供からすればお金が足りないとはいいづらい、親に心配をかけたくないといった理由から自分で何とかしようと考えます。

しかし、友人や怪しい業者などからお金を借りて返済できなくなると、金銭問題に発展した場合があります。

18歳未満の未成年が金銭問題を避けるためにも、まずは親にお金を借りられないかを相談しましょう。

親から借りたお金であっても返すのが常識と考え、お金の管理をしつつ返済してください。

緊急でお金が必要ならアルバイト代を前借りする方法もある

アルバイト先が給料の前借りに対応しているのであれば、緊急時に限ってお金を借りられます。

(非常時払) 第二十五条 使用者は、労働者が出産、疾病、災害その他厚生労働省令で定める非常の場合の費用に充てるために請求する場合においては、支払期日前であっても、既往の労働に対する賃金を支払わなければならない。

引用元:e-GOV 法令検索│労働基準法

緊急時でやむを得ないと判断される理由があれば、給料日前でも働いた分の給料を早めに受け取ることもできます。

- 結婚

- 出産

- 病気

- 災害など

災害の場合は仕事による病気や負傷だけではなく、業務外での病気や負傷、自然災害なども含まれます。

ただし、前借りできる給料は月の給料が全額ではなく、今まで働いた分のみとなります。

つまり前借りしたい時点で10日間働いていれば、10日分だけ先に給料が受け取れるということです。

急な災害やトラブルに巻き込まれてどうしようもない時は、アルバイト先に相談しましょう。

未成年はバンドルカードのポチッとチャージを利用してお金を借りることができる

未成年は、バンドルカードのポチッとチャージと呼ばれる機能を利用して、お金を借りることができます。

バンドルカードはプリペイドカードであらかじめチャージして使う仕組みであり、審査も年齢制限もないので18歳以下の未成年でも利用できます。

- 審査も年齢制限もなく誰でも持てる

- 年会費も入会費も無料

- スマートフォンがあれば1分で作れる

- チャージの手段が多い

- インタネットショッピング専用のバーチャルカードを発行

- カードを発行してもらえばVisa加盟店で使える

- 支払いやチャージをするとすぐに通知が来る

- アプリで明細のチェックも可能

- カードを落としたらアプリまたはバンドルカード公式ホームページの会員のページで「一時停止」ボタンを押せばカード停止ができる

バンドルカードは年会費や入会費が無料であり、未成年でもスマートフォンから1分程度でカード発行が可能です。

プリペイドカードは本来、先払いでチャージして利用しますが、バンドルカードのポチっとチャージの機能を使えば後払いすることもできます。

バンドルカードのポチっとチャージの機能は、金額を決めてアプリで手続きをするだけでお金が必要な時にすぐチャージできます。

1回のチャージは3,000円以上で最大で5万円の上限額までなら、1,000円単位で申し込みできます。

ポチっとチャージは同じ月内なら、上限に達するまで何度でもチャージができますが、ポチっとチャージは手数料がかかります。

バンドルカードのチャージ金額と手数料

| チャージ金額 | 手数料 |

|---|---|

| 3千円~1万円 | 510円 |

| 1万1千円~2万円 | 815円 |

| 2万1千円~3万円 | 1,170円 |

| 3万1千円~4万円 | 1,525円 |

| 4万1千円~5万円 | 1,830円 |

ポチっとチャージは便利で気軽に利用できる機能ですが、手数料が高額なので本当にお金が必要な時だけ利用することをおすすめします。

未成年で学費が必要なら奨学金を利用することも検討する

未成年で学費のために借入を考えている人は、奨学金からお金を借りることも検討しましょう。

奨学金からお金を借りている学生の割合は50%を超えており、奨学金は多くの学生に利用されています。

奨学金からお金を借りている学生の割合

| 大学(昼間部) | 47.5% |

| 短期大学(昼間部) | 55.2% |

奨学金は国や公益財団法人などが提供している学費支援制度で、経済的な理由で進学が困難な学生を融資の対象にしています。

国内で最も学生に利用されている奨学金は日本学生支援機構、JASSOが提供する奨学金ですが、他にも色々な種類の奨学金があります。

奨学金の種類

| 奨学金の種類 | 実施している団体の例 |

|---|---|

| 公的奨学金 | 日本学生支援機構や地方公共団体など |

| 民間奨学金 | 学校・公益財団法人・企業・個人など |

通学している学校に奨学金制度があれば利用できますし、学校に奨学金制度がなくても多くの学生が利用する日本学生支援機構の奨学金が利用できます。

ただし、奨学金は募集時期が決まっている場合がほとんどなので、奨学金を申し込める時期も確認しておきましょう。

他にも奨学金を受けるためには、奨学金ごとに定められている基準を満たす必要があります。

例えば、日本学生支援機構の融資条件は家計や人物、学力を確認した上で奨学金を貸与するかが検討されます。

奨学金は経済的に支援が必要な学生を支える制度なので、家計事情も基準に含まれます。

学費を借りるなら教育ローンを利用することも検討する

学費が足りなくてお金を借りようと考えている未成年であれば、教育ローンを検討しましょう。

奨学金は学生本人が借りるものですが、教育ローンは親が借り入れするため、学業に専念したい学生は親と相談してみてください。

教育ローンは銀行や信用金庫で取り扱われており、その都度お金を借りるカードローン形式と一括で借入する一括借入形式に分かれています。

教育ローンの借入形式

| カードローン形式 | 決められた限度額なら繰り返し借りられる |

| 一括借入形式 | 必要なお金を一度にまとめて借りる |

学生生活で必要な生活費や教科書代など金額が明確ではない場合、お金が必要なときに借り入れできるカードローン形式の教育ローンがおすすめです。

一方、入学金や学費など必要な金額がわかっている場合は、一括借入形式の教育ローンを選びましょう。

多くの教育ローンは学費だけではなく、定期代やアパートの敷金など学生生活に関わることであれば広い目的で利用できます。

国の教育ローンなら低金利でお金が借りられる

国の教育ローン、教育一般貸付は低金利で借り入れができる日本政策金融公庫のローンです。

融資対象となる学校は大学や短大、予備校、専修学校など中学校以上の教育機関です。

国の教育ローンは、銀行や信用金庫の教育ローンよりも低金利で借りられるので、利用条件が合うなら利用を検討しましょう。

国の教育ローンは低所得世帯向けの制度であるため、下記の条件を満たせば誰でも利用できます。

国の教育ローン利用条件

- 世帯年収または所得が定められている上限額以内である

- 融資の対象となる学校に子どもが入学または在学している

定められている世帯年収は下記表のとおりですが、貸付条件によっては年収の上限がさらに高くなる場合もあります。

| 子どもの人数 | 世帯の年収(所得) |

|---|---|

| 1人 | 790(590)万円以内 |

| 2人 | 890(680)万円以内 |

| 3人 | 990(770)万円以内 |

| 4人 | 1,090(870)万円以内 |

| 5人 | 1,190(970)万円以内 |

さらに国の教育ローン、教育一般貸付は海外留学にも利用ができ、融資対象となる海外の教育施設は高校や大学など修業年数が3ヵ月以上または6ヵ月以上となります。