総量規制オーバーでも借り入れできる制度や、方法があることをご存じでしょうか。

貸金業法では、年収の3分の1を超える借入を原則として禁止していますが、例外や対象外となる仕組みも定められています。

すでに他社からの借り入れがある人や、どうしても資金が必要な状況にある人にとって、制度を正しく理解することは重要です。

違法な手段に頼るのではなく、制度に沿って対応することで、安全に資金を確保できます。

では、総量規制オーバーでも借りれた方法について、解説していきます。

- 総量規制オーバーでも合法に借り入れできる制度の仕組み

- 例外貸付に該当するおまとめローンの条件と使い道

- 銀行カードローンや担保付き融資など総量規制の対象外となる借入方法

- 正規の貸金業者と違法業者の見分け方と相談窓口の活用法

総量規制の例外貸付を利用すれば消費者金融でも追加借入が可能になる

総量規制とは、貸金業者が利用者に対して年収の三分の一を超える貸付をおこなってはならないと定めた制度のことです。

ただし、貸金業法施行規則第十条の二十三では、一定の条件を満たす場合に限り、例外貸付が認められています。

例外貸付の一つが、返済負担を軽減することを目的とした借換え専用ローンです。

すでに年収の三分の一を超えて借入している人でも、例外貸付として申し込みが可能となる場合があります。

借換え専用ローンは、複数の借入を一本化し、金利や返済額を引き下げることを目的としています。

以下に、消費者金融が提供する例外貸付に該当するローンをまとめました。

| 金融機関 | 商品名 | 利用限度額 | 金利(年率) | 主な条件 |

|---|---|---|---|---|

| アイフル | かりかえMAX | 最大800万円 | 3.0〜17.5% | 借換え限定・来店不要 |

| アコム | 借換え専用ローン | 最大300万円 | 7.7〜18.0% | 返済負担軽減が条件 |

| レイク | 返済専用ローン | 個別審査 | 公開なし | 借換え目的での審査が必要 |

| プロミス | おまとめローン | 最大300万円 | 6.3〜17.8% | 借換え専用・郵送契約 |

| 中央リテール | おまとめローン | 100〜500万円 | 10.95〜13.0% | 担保・保証人不要 |

上記ののローンはいずれも、借換え専用であることが利用の前提となっており、生活費や自由な使い道には利用できません。

申し込みには、年収を証明する書類や他社の借入残高、返済履歴などの提出が必要です。

各社は提出された情報をもとに返済能力を判断するため、希望どおりに借入できるとは限りません。

貸金業者には貸付を実行する義務がないため、審査に通るには返済計画や借換えの目的を明確にすることが大切です。

アイフルのおまとめMAXは返済先への直接送金で管理を簡単にできる

アイフルのおまとめMAXは、契約後の借入金を利用者の口座に振り込まず、返済先の金融機関に直接送金します。

資金が自動的に振り分けられるため、借り換え後に返済先を自分で管理する必要がありません。

借入先が複数ある場合でも、返済日や支払い金額を統一でき、月々の管理負担を抑えることが可能です。

また、使い道があらかじめ限定されているため、審査の際に目的の妥当性を証明する手間もかかりません。

申し込みは審査から契約まで、Webで完結できます。

最短で即日に審査結果が通知がされるため、手続きにかける時間も短縮できるおまとめローンです。

アイフル おまとめMAX 商品概要

| 項目 | 内容 |

|---|---|

| 商品名 | アイフル おまとめMAX |

| 利用目的 | 消費者金融やクレジットカードの借入をまとめる借り換え専用 |

| 総量規制 | 対象外(例外貸付に該当) |

| 利用限度額 | 最大800万円 |

| 金利 | 年3.0%〜17.5% |

| 申込方法 | Web申し込み、郵送または来店 |

| 必要書類 | 本人確認書類(必須)、収入証明書(条件により必要) |

| 収入証明が必要な場合 | 借入希望額が50万円超または他社借入と合計で100万円超の場合 |

アコムの借換え専用ローンはWeb申し込みから即日審査も対応

アコムの借換え専用ローン(おまとめローン)は、スマートフォンやパソコンなどWebで申し込みが可能です。

即日審査に対応しているため、急ぎで他社の借り入れをおまとめしたい人に向いています。

急ぎで審査を進めてほしければ、アコムの指示に従い、必要書類を速やかに提出しましょう。

借り換えしたお金は、申込者本人の名義で借入先に返済してくれます。

他社同様、銀行カードローンやショッピングリボは借り換えの対象外です。

| 項目 | 内容 |

|---|---|

| 商品名 | アコム 借換え専用ローン |

| 利用目的 | 消費者金融やクレジットカードの借入をまとめる借り換え専用 |

| 総量規制 | 対象外(例外貸付に該当) |

| 利用限度額 | 最大300万円 |

| 金利 | 年7.7%〜18.0% |

| 申込方法 | Webまたは自動契約機(来店不要) |

| 必要書類 | 本人確認書類(必須)、収入証明書(条件により必要) |

| 収入証明が必要な場合 | 借入希望額が50万円超または他社借入と合計で100万円超の場合 |

レイクdeおまとめは契約を自動契約機で進め本人名義で返済先に振り込まれる

レイクdeおまとめは、他社への返済を目的とした借換え専用ローンです。

借入金は契約者本人の名義で、指定された各返済先に直接振り込まれます。

申し込みは専用フリーダイヤルからおこない、審査後はSBI新生銀行カードローン自動契約機で書類提出や本人確認の完了後、契約します。

提出書類は、本人確認書類や収入証明書のほか、借入先名や残高が記載された請求書や返済予定表も必要です。

内容を確認したうえで送金先が設定され、契約内容が決まります。

金利は年6.0%〜17.5%に設定されており、他社と比べて上限金利がやや低くなっています。

負担を抑えて借り換えを進めたい人にとって、候補に入れやすい選択肢です。

レイク 返済専用ローン 商品概要

| 項目 | 内容 |

|---|---|

| 商品名 | レイクdeおまとめ(返済専用ローン) |

| 利用目的 | 他社借入の返済(借換え専用) |

| 総量規制 | 対象外(貸金業法施行規則に基づく例外貸付) |

| 利用限度額 | 最大300万円 |

| 金利 | 年6.0%〜17.5% |

| 申込方法 | 電話申し込み(契約は自動契約機) |

| 必要書類 | 本人確認書類、収入証明書、請求書や返済予定表など |

| 特徴 | 本人名義で返済先に送金/Web完結不可/契約は来店で対応 |

プロミスのおまとめローンは郵送契約で自宅から手続きできる

プロミスのおまとめローン(借換用ローン)は、来店せずに手続きを進めたい人に向いています。

申し込みは電話や自動契約機でおこない、契約書類は自宅に届きます。

書類を記入して返送すれば、契約が成立します。

店舗に出向く時間が取れない人にとって、自宅で手続きができるのは利点です。

申し込み時には、返済先と借入額をあらかじめ指定します。

使い道は他社返済に限られており、生活費や買い物など自由な目的には使えません。

対象となる借入は、消費者金融やクレジットカードのキャッシングです。

銀行カードローンやショッピングリボは利用できません。

プロミス おまとめローン(借換用ローン) 商品概要

| 項目 | 内容 |

|---|---|

| 商品名 | プロミス おまとめローン(借換用ローン) |

| 利用目的 | 消費者金融やクレジットカードの借入をまとめる借り換え専用 |

| 総量規制 | 対象外(例外貸付に該当) |

| 利用限度額 | 最大300万円 |

| 金利 | 年6.3%〜17.8% |

| 申込方法 | 郵送または店頭(Web申し込み不可) |

| 必要書類 | 本人確認書類(必須)、収入証明書(条件により必要) |

| 収入証明が必要な場合 | 借入希望額が50万円超または他社借入と合計で100万円超の場合 |

中央リテールのおまとめローンは上限金利が低く電話で面談できる

中央リテールのおまとめローンは、上限金利が年13.0%と、他の貸金業者と比べて低く設定されています。

複数の借入をまとめて返済を見直したい人にとって、利息を抑えながら手続きを進めやすい商品です。

申し込み後には、中央リテールから指定された時間に電話連絡が入り、その場で面談がおこなわれます。

借入の状況や希望条件などを確認しながら、契約内容が調整されます。

担保や保証人は原則不要で、審査を通過すれば即日での振込にも対応しています。

本人確認書類や収入証明書に加え、借入先名や残高が記載された請求書や返済予定表も必要です。

これらをあらかじめ用意しておけば、面談から契約までの手続きが円滑に進みます。

中央リテール おまとめローン 商品概要

| 項目 | 内容 |

|---|---|

| 商品名 | 中央リテール おまとめローン |

| 利用目的 | 他社借入をまとめる借換え専用 |

| 総量規制 | 対象外(貸金業法施行規則に基づく例外貸付) |

| 利用限度額 | 最大500万円 |

| 金利 | 年10.95%〜13.0% |

| 申込方法 | 電話申し込み(来店不要、面談は電話) |

| 必要書類 | 本人確認書類(必須)、収入証明書、請求書や返済予定表など |

| 収入証明が必要な場合 | 借入希望額が50万円超または他社借入と合計で100万円超の場合 |

銀行カードローンは総量規制の対象外でも年収に応じて融資される

銀行カードローンは貸金業法の総量規制の対象外ですが、審査では利用者の年収に応じて融資額を制限される傾向にあります。

銀行は金融庁の監督下にあり、過剰貸付を防ぐため年収や職業、勤務年数などを総合的に評価する運用を義務づけられているからです。

参照元:過剰貸付防止のための規制等のあり方 – 金融庁

銀行カードローンの中には、融資上限を年収の半分以下に抑える自主規制を採用している場合もあります。

参照元:銀行カードローンに関する全銀協の取組みについて – 首相官邸

以下、代表的な銀行カードローンにおける審査の特徴をまとめてみました。

| 銀行名 | 利用限度額 | 金利(年) | 審査の特徴 |

|---|---|---|---|

| 三井住友銀行カードローン | 10〜800万円 | 1.5%〜14.5% | 収入や信用情報をもとに借入枠を設定 |

| 楽天銀行カードローン | 10〜800万円 | 1.9%〜14.5% | 他社借入も含めWebで自動審査を実施 |

| 住信SBIネット銀行カードローン | 10〜1,000万円 | 1.59%〜14.79% | 雇用形態や収入に応じてコースを分ける方式を採用 |

利用限度額や金利が異なりますが、審査は厳格に実施され融資の可否が判断されます。

メガバンクである三井住友銀行カードローンの場合、審査で借り入れできる限度額が設定されます。

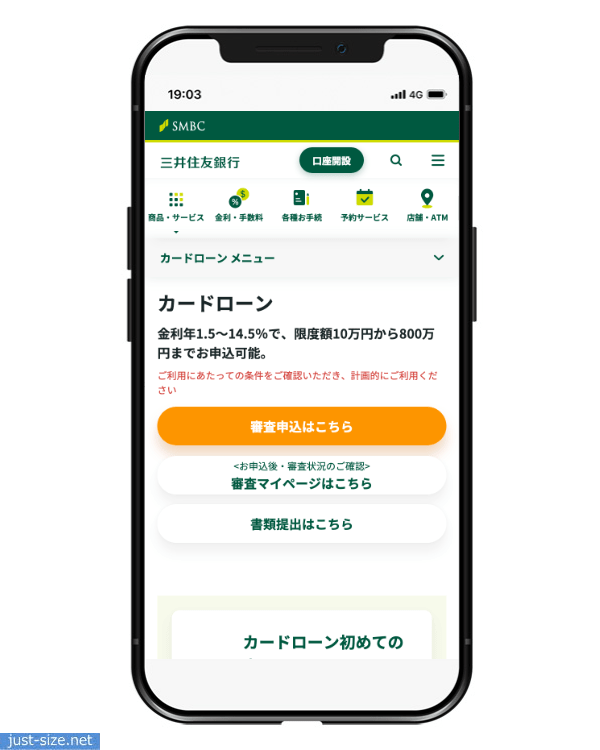

三井住友銀行カードローンは返済に見合う金額で申し込むことが重要

三井住友銀行カードローンは総量規制の対象外であるため、年収の3分の1を超える金額でも申し込みできます。

融資額は申込者の収入や、他社借入の状況をもとに設定されます。

カードローンの審査で確認される項目は、以下のとおりです。

- 安定した収入

- 勤続年数や勤務先の安定性

- 借入件数と他社借入の残高

安定した収入は必須であり、返済できる見込みがない場合は審査に落とされます。

申し込みは、インターネットやローン契約機から手続きが可能です。

三井住友銀行の口座を持っている人なら、一部の入力項目や書類提出が省略されます。

過去に管理人も大型融資をしてもらった経験のある、銀行カードローンであるため、借り換えに最適です。

三井住友銀行カードローン 商品概要

| 項目 | 内容 |

|---|---|

| 商品名 | 三井住友銀行カードローン |

| 利用目的 | 原則自由(事業性資金を除く) |

| 総量規制 | 対象外(銀行法に基づく審査) |

| 利用限度額 | 10〜800万円 |

| 金利 | 年1.5%〜14.5% |

| 申込方法 | インターネット、電話、店頭 |

| 必要書類 | 本人確認書類(必須)、収入証明書(条件により必要) |

| 収入証明が必要な場合 | 借入希望額が50万円超または他社借入と合計で100万円超の場合 |

楽天銀行スーパーローンは口座不要でWeb契約できる

楽天銀行スーパーローンは、楽天銀行の口座を持っていない人でも申し込みできるカードローンです。

契約の手続きはすべて画面上で完了し、来店や郵送による手間はかかりません。

申し込み後は仮審査が行われ、本人確認書類を提出したあとに本審査へ進みます。

審査には数日かかる場合もありますが、申し込み内容によっては短時間で結果が通知されることもあります。

本人確認書類や収入証明書は、スマートフォンで撮影した画像を使って提出できます。

楽天銀行に口座がない人でも、申請から借入までの流れに支障はありません。

申込対象は、満20歳以上62歳以下で安定した収入がある人です。

働いている人であれば、契約社員やパート勤務でも申し込み可能です。

借入金の使いみちは自由ですが、事業資金には利用できません。

借入方法は、口座への振り込みまたは提携先の現金自動預払機から選べます。

楽天銀行スーパーローン 商品概要

| 項目 | 内容 |

|---|---|

| 商品名 | 楽天銀行スーパーローン |

| 利用目的 | 原則自由(事業性資金を除く) |

| 総量規制 | 対象外(銀行法に基づく審査) |

| 利用限度額 | 10〜800万円 |

| 金利 | 年1.9%〜14.5% |

| 申込方法 | インターネット(楽天会員は一部情報連携可能) |

| 必要書類 | 本人確認書類(必須)、収入証明書(条件により必要) |

| 収入証明が必要な場合 | 借入希望額が50万円超または他社借入と合計で100万円超の場合 |

住信SBIネット銀行カードローンは審査で利用できるコースが決まる

住信SBIネット銀行カードローンでは、申し込んだ後の審査結果によって、契約できるコースが自動的に選ばれます。

コースはプレミアムコースとスタンダードコースの2種類あり、申込者の情報をもとに審査し決定します。

プレミアムコースは限度額が大きく、低金利で借り入れが可能です。

通常、スタンダードコースで利用することとなり、金利が高くなります。

収入の安定性や勤務先の情報、信用情報機関に登録されている借入状況などを踏まえて、いずれかのコースに振り分けられます。

申し込みから契約まではオンラインで進める形式で、書類の提出もスマートフォンで可能です。

審査では、利用目的に加えて返済能力が重視されるため、収入と借入の状況を整理したうえで必要な金額だけを申し込みましょう。

住信SBIネット銀行カードローン 商品概要

| 項目 | 内容 |

|---|---|

| 商品名 | 住信SBIネット銀行カードローン |

| 利用目的 | 原則自由(事業性資金を除く) |

| 総量規制 | 対象外(銀行法に基づく審査) |

| 利用限度額 | 10〜1,000万円(プレミアム)/10〜300万円(スタンダード) |

| 金利 | 年1.59%〜7.99%(プレミアム)/年8.39%〜14.79%(スタンダード) |

| 申込方法 | インターネット(Webサイトから受付) |

| 必要書類 | 本人確認書類(必須)、収入証明書(条件により必要) |

| 収入証明が必要な場合 | 借入希望額が50万円超または他社借入と合計で100万円超の場合 |

総量規制と例外貸付の制度を理解すれば合法な借入方法が見えてくる

貸金業者からお金を借りる場合には、年収に対する制限を理解しておく必要があります。

総量規制は、過剰な貸付を防ぐ目的で定められた制度であり、消費者金融や信販会社など、貸金業法に基づく事業者が対象です。

総量規制においては、借入金額が年収の三分の一を超えてはならないとされています。

ただし、貸付すべてが一律に制限されるわけではありません。

条件を満たす場合に限り、年収を超える金額でも契約が認められる例外貸付という制度があります。

銀行が提供するカードローンや住宅ローンは、貸金業法の適用外とされており、法的には総量規制の対象には含まれません。

一方、銀行も独自の審査基準を採用しており、実際の融資では収入や返済能力に応じた制限が加えられることがあります。

合法に借り入れを行うには、以下のような制度上の違いを理解しておくと役立ちます。

- 年収の三分の一を上限とする制限がある総量規制

- 条件付きで上限を超える貸付が可能となる例外貸付

- 対象外だが独自の審査基準が適用される銀行ローン

制度の内容と適用範囲を整理しておくことで、自分に合った借入方法を見つけやすくなります。

総量規制は年収の三分の一を超える貸付を制限している

総量規制は、貸金業者による過剰な貸付を防ぐために設けられた制度です。

貸金業法に基づいて登録された消費者金融や信販会社が、個人に無担保で融資する場合に適用されます。

総量規制では、借入総額が年収の三分の一を超えてはならないと定められています。

たとえば、年収300万円の人が利用できる借入総額は最大で100万円までに制限されます。

返済能力を超える貸付によって生活が圧迫されることを防ぐのが目的です。

対象となるのは、カードローンやキャッシングなどの個人向け無担保融資です。

一方、担保がある貸付や、銀行が提供するローンなどは規制の対象外とされています。

| 区分 | 内容 |

|---|---|

| 対象となる貸付 | 無担保の個人向け融資(例:カードローン、キャッシング) |

| 上限額 | 年収の3分の1まで |

| 適用される事業者 | 消費者金融や信販会社などの登録貸金業者 |

| 規制の対象外 | 銀行ローン、担保付き融資、法人向け融資 |

| 制度の目的 | 返済不能の回避と生活破綻の予防 |

借入を検討する際は、利用したいローンが例外貸付に該当することや、返済できる金額から選ぶことが大切です。

例外貸付は貸金業法施行規則で七つの条件が定められている

例外貸付とは、総量規制の上限を超えた借入が例外的に認められる制度です。

年収の三分の一という原則にかかわらず、特定の目的に該当すれば、貸金業者からの融資が可能になります。

貸金業法施行規則では、例外として認められる貸付が以下、七つに分類されています。

| 貸付の種類 | 認められる内容の概要 |

|---|---|

| 借換え目的 | 他社からの借入を一本化し、返済負担を軽減する貸付 |

| 緊急医療費 | 高額な治療や入院に必要な資金を補うための貸付 |

| 社会通念上やむを得ない場合 | 災害や事故など、通常の生活維持が困難な状況に対する貸付 |

| 配偶者の年収合算 | 配偶者と合わせた収入に基づいて借入が認められるケース |

| 一定金額以下 | 少額で返済見込みがある場合の貸付 |

| 個人事業者向け | 事業に必要な資金としての借入(生活費は除く) |

| 不動産関連のつなぎ資金 | 売買契約にともなう一時的な資金調達のための貸付 |

例外として取り扱うには、貸付の目的が明確であり、証明書類によって内容を裏付ける必要があります。

金額だけで判断されることはなく、申込内容の正確さと収入との関係も重視されます。

年収を超える借入が必要な場合は、例外貸付の条件に該当するかを確認したうえで、具体的な使途と返済計画を整えて申し込むことが重要です。

銀行カードローンは総量規制の対象外でも年収から審査される

銀行カードローンは、消費者金融のように貸金業法に縛られないため、総量規制の対象外の借り入れが可能です。

ただし、制度の枠外であっても、各銀行では独自の審査基準が設けられており、実際の融資額は年収や借入状況に応じて制限される運用がおこなわれています。

以下、貸金業者と銀行にける制度上の違いと、審査項目を比較した表です。

| 項目 | 貸金業者(消費者金融など) | 銀行(銀行カードローン) |

|---|---|---|

| 適用法令 | 貸金業法 | 銀行法 |

| 総量規制の適用 | 年収の3分の1まで | 制度上は対象外 |

| 審査の実態 | 法令に従い上限を固定 | 年収や返済能力に応じて借入枠を個別に判断 |

| 自主基準の例 | 法令に準拠 | 年収の半分以下を上限とする銀行もある |

審査では、他社からの借入件数や返済履歴、収入の安定性などが総合的に確認されます。

申し込み前に、希望金額と年収のバランスが現実的かを見直しておくことが重要です。

債務整理を検討すれば返済困難に陥る前に借金総額の見直しを合法的に進められる

借入額が増え、毎月の返済が生活を圧迫しはじめたと感じたら、早めに債務整理を検討することが重要です。

債務整理とは、法律に基づいて借金の返済条件を見直す制度であり、無理のない範囲で生活を立て直すことを目的としています。

この制度は、過払い金の返還、利息の免除、元本の大幅圧縮などを通じて、支払い負担の軽減を図るものです。

借金の原因や金額、収入の状況に応じて、複数の手続きから最適な方法を選ぶことができます。

債務整理には、主に次の3つの方法があります。

| 手続き | 概要 |

|---|---|

| 任意整理 | 将来利息のカットや分割返済の交渉を行い、月々の負担を軽くする方法 |

| 個人再生 | 裁判所を通じて借金を大幅に圧縮し、資産を保有したまま再出発を図る制度 |

| 自己破産 | 支払い不能と認められた場合に借金の支払い義務を免除する法的手続き |

債務整理は、返済が不可能になってからではなく、支払いが難しくなる前に動くことで、選択できる手続きの幅が広がります。

収入の見込みや生活状況を整理したうえで、どの制度が合っているかを判断することが大切です。

任意整理を活用すれば将来利息を免除して月々の支払負担を軽くできる

任意整理は、貸金業者との交渉によって将来利息を免除し、元本だけを分割で返済する制度です。

裁判所を通さずに手続きを進められるため、他の債務整理よりも柔軟に対応でき、財産を手放す必要もありません。

返済期間や利息免除による効果は、以下のとおりです。

| 項目 | 内容 |

|---|---|

| 返済期間の原則 | 3年(36回払い)が基本。収入状況に応じて最長5年(60回払い)まで延長可能 |

| 対象債務 | 消費者金融、カードローンなどの無担保借入(住宅ローンなどは対象外) |

| 減額される内容 | 将来利息・遅延損害金(元本の減額は原則なし) |

| 減額効果の例 | 年18%で100万円を借りた場合、3年なら約30万円、5年なら約52万円の利息が免除される |

年18%で100万円を借りた場合、通常返済では以下のような利息が発生します。

- 3年返済(36回):毎月の支払い約36,152円、総利息約301,486円

- 5年返済(60回):毎月の支払い約25,393円、総利息約523,606円

任意整理によって将来利息が免除されれば、総返済額は100万円となり、3年返済では301,486円、5年返済では523,606円の支払い負担が削減されます。

支払い総額が明確に減るため、生活費や家計への圧迫を抑えたい人にとって有効な選択肢です。

毎月の返済が苦しくなってきた段階で早めに専門家へ相談すれば、返済条件を無理のない形に整えやすくなります。

個人再生を選べば借金の大幅圧縮と住宅資産の保全を同時に図れる

個人再生は、裁判所の手続きを通じて借金を大幅に減額し、決められた期間内で分割返済を行う制度です。

元本そのものが法的に圧縮されるため、利息の免除にとどまらず、返済総額を大きく引き下げられます。

減額された債務は原則として3年以内に返済しますが、事情があれば最長で5年まで延長することもできます。

継続的な収入がある人であれば、再建計画に基づいた返済が認められる仕組みです。

持ち家を所有している場合は、住宅ローン特則を活用することで、不動産を手放さずに借金整理を進めることも可能です。

個人再生について

| 項目 | 内容 |

|---|---|

| 減額対象 | 元本を含む借金全体(住宅ローンを除く) |

| 減額率の目安 | 借入額に応じて最大90%前後の圧縮(例:300万円→約100万円) |

| 返済期間 | 原則3年。一定条件で5年まで延長可能 |

| 資産保全 | 自宅を保持したまま再生できる制度(住宅ローン特則) |

| 利用条件 | 安定した収入があること、借金総額が原則5,000万円以下であること |

たとえば300万円の借金がある場合、手続き後の返済額は100万円前後まで減額さます。

残額を3〜5年の分割で支払うことで、家計への負担を抑えながら生活を立て直しが可能です。

財産を残したいと考えている人や、自己破産に抵抗がある人にとって、個人再生は現実的な選択肢となります。

自宅を手放さずに借金問題を整理したい場合は、優先的に検討する最適です。

自己破産を選択すれば借金の支払義務が免除され生活再建を進められる

自己破産は、借金の返済が不可能と判断された場合に、裁判所を通じて支払い義務を免除してもらう制度です。

認められれば、原則すべての借金から解放され、生活を立て直すための再出発が可能になります。

申立てには、返済不能であることを証明するために、家計の状況や収入、借入内容などをまとめた書類を裁判所に提出します。

審査の結果、免責が許可されると以下のように借金の支払い義務が免除されます。

| 項目 | 内容 |

|---|---|

| 対象債務 | 原則すべての借金(税金・罰金・養育費など一部は対象外) |

| 主な効果 | 免責の許可により支払い義務が消滅する |

| 手続きの流れ | 1.地方裁判所への申立て 2.書類審査 3.免責許可決定 |

| 注意点 | 一定の財産は処分対象/官報への氏名掲載あり/信用情報機関への登録あり |

| 利用条件 | 継続的な収入がなく、借金の返済が困難であることが必要とされる |

任意整理や個人再生、自己破産を利用するには、弁護士や司法書士の支援を受けることで書類作成や手続きが円滑に進みます。

借金問題を根本から整理したい場合には、自己破産の制度内容と影響を正確に理解したうえで判断することが重要です。

闇金や違法貸付を避けるには正規登録業者を見分けることが重要

貸付契約を結ぶ際は、金融庁や都道府県に登録された正規の貸金業者かどうかを事前に確認することが重要です。

無登録の事業者と取引すれば、違法な金利の請求や強引な取り立てに発展する危険があります。

たとえば、以下のような特徴に当てはまる業者は、違法貸付を行っている可能性があるため、契約を避けるべきです。

| 内容 | 詳細 |

|---|---|

| 高すぎる利息の請求 | 年利20%を超える水準の金利を求められることがある |

| 審査なしや即日貸付を強調 | 信用情報を確認せず、個人情報の収集だけを目的としている場合がある |

| 連絡先や所在地が不明確 | 固定電話がない、所在地があいまい、登録番号の詐称などがある |

| 登録情報が確認できない | 金融庁や都道府県の登録検索に情報が掲載されていないことがある |

金利や貸付条件だけを見て判断せず、登録状況まで確認しておくことが、違法業者との接触を避けるための確実な対策です。

正規の貸金業者は金融庁や自治体に登録されており検索で確認できる

登録されていない業者と契約すると、法外な金利や強引な取り立てに発展する危険性があります。

貸金業法ではすべての業者に対し、事前登録が義務づけられており、正規の業者でなら金融庁や都道府県に登録されているからです。

正規の登録業者は商号や登録番号、営業所の所在地などが公的に公開されており、確認する方法は以下となります。

| 確認手段 | 内容 |

|---|---|

| 金融庁の検索ページ | 登録貸金業者情報検索サービスで、業者名や登録番号を入力すると、登録情報が照会できます。 |

| 都道府県の公式情報 | 公開されている一覧から、所在地や登録番号を確認できます。 |

検索結果に表示されない場合は、違法業者と考え利用しないことです。

聞き覚えのない名前の貸金業者であれば、必ず確認することを覚えておきましょう。

審査なしやブラックOKを掲げる業者からは借り入れしない

審査なしやブラックOKといった勧誘をしている業者は、返済能力を無視して貸し付けする違法業者です。

以下のような宣伝文句を見かけた場合は、違法な営業である可能性が高いため、利用してはいけません。

- 審査なし、誰でも申し込める

- 他社で断られた人歓迎

- ブラックOK

違法業者を利用すると、高金利の請求や強引な取り立ての被害にあいます。

見慣れない業者名や都合のよすぎる広告を見たときは、必ず登録の有無を確認するようにしましょう。

違法業者で借り入れした時は公的な相談窓口や弁護士を利用する

違法業者から借り入れした時は、被害が大きくならないように、早期に公的な相談窓口や弁護士に相談することが重要です。

被害を受けた場合、まずは以下の相談先を利用することで解決につながります。

| 相談先 | 内容 |

|---|---|

| 消費者ホットライン(188) | 最寄りの消費生活センターにつながる全国共通番号。土日祝も受付あり。 |

| 警察相談専用電話(#9110) | 違法業者による取り立てや脅迫などに関する相談ができる。 |

| 法テラス | 一定の条件を満たせば、無料で法律相談や弁護士費用の立て替え制度が利用できる。 |

上記の相談窓口では、業者名や連絡内容、支払状況などを具体的に伝えると円滑に対応してくれます。

違法業者から受けた文書や録音などがあれば、証拠として提出しましょう。

弁護士に依頼した場合は、本人に代わって違法業者とやり取りをしてくれます

返済義務の有無や契約の取り消しについて、法に従い交渉してくれるため、被害を抑えることができます。

総量規制オーバーで借り入れしたい人によくある質問

総量規制の例外貸付を使えば、年収の3分の1を超えて借りられますか?

借り換え専用のおまとめローンなど、条件を満たせば総量規制の例外として利用できる場合があります。

他社への返済に限られており、返済能力の確認が必要です。

おまとめローンは生活費や自由な目的にも使えますか?

おまとめローン使い道は、他社への返済に限定されています。

生活費や買い物など、自由な目的には利用できません。

総量規制の例外貸付を申し込むにはどんな書類が必要ですか?

本人確認書類のほか、借入残高の明細や収入証明書が求められることがあります。

審査では、提出された書類をもとに返済能力が判断されます。

銀行カードローンは総量規制の対象外ですか?

制度上は対象外ですが、年収や返済負担に応じた審査がおこなわれます。

年収の半分を上限とする銀行もあり、希望額を借りられるとは限りません。

総量規制の対象かどうかはどこで判断すればいいですか?

消費者金融やクレジットカード会社は対象となり、銀行や信用金庫などは制度上の対象外です。

ただし、例外貸付や自主規制によって実質的に制限される場合があります。

総量規制を回避して借りる方法はありますか?

総量規制を回避して、お金を借りることはできません。

例外貸付や対象外ローンなど、法に沿った手段を選ぶ必要があります。

審査が通りやすい総量規制対象外のローンはありますか?

審査基準は各社で異なりますが審査は必ずおこなわれるため、通りやすいローンはありません。

銀行カードローンは対象外ですが、収入や信用情報によって融資が制限されることがあります。

違法業者との契約に気づいたらどうすればいいですか?

公的な相談窓口や弁護士に連絡し、支払い停止や契約解除の手続きを確認してください。

消費者ホットライン(188)や法テラスが利用できます。

総量規制オーバーでも借りられた人の口コミと体験談

総量規制により、年収の3分の1を超える借り入れは制限されていますが、例外貸付や対象外ローンを活用して借り入れに成功した事例も存在します。

では、実際に申し込んだ人の体験談をもとに、申込時の工夫や審査の流れについて紹介します。

30代会社員|プロミスのおまとめローンで複数社の返済を1本化できた

年収350万円で、カードローン3社から合計120万円を借りていました。

月々の支払いが重なっていたため、プロミスのおまとめローンに申し込みました。

収入証明と借入残高の提出が必要でしたが、返済専用という条件で審査に通りました。

今は1社だけの返済になり、返済管理がしやすくなっています。

40代契約社員|アイフルのおまとめMAXで返済負担を軽減できた

消費者金融4社から合計150万円を借りており、毎月の支払いに悩んでいました。

多重債務と判断され断られるかと思いましたが、借り換え目的なら申込可能と知ってアイフルのおまとめMAXを利用しました。

契約後、業者ごとの送金先を指定し、自分の口座に入金されない仕組みだったので安心できました。

30代自営業|中央リテールのおまとめローンで審査に通過できた

フリーランスで安定した収入がなく、銀行カードローンは断られました。

中央リテールに相談したところ、事業収入でも判断してもらえると案内され、電話で面談のうえ契約に進めました。

無担保で借金をまとめられたので、返済の見通しが立てやすくなりました。

20代会社員|レイクの返済専用ローンで借り換えできた

初めて複数のローンをまとめたくて、レイクの返済専用ローンに申し込みました。

電話で申し込んだ後、契約機で本人確認や書類提出をおこないました。

返済先はすべて指定が必要で、現金としての入金はありませんでしたが、全額が返済に使われていました。

30代会社員|アコムの借換え専用ローンで他社借入を整理できた

クレジットカードや消費者金融から合計100万円以上の借り入れがあり、返済管理に手間を感じていました。

アコムの借換え専用ローンは返済目的に限られていましたが、収入証明や借入残高の確認で問題なく手続きを進めることができました。

毎月の返済額が下がり、家計の負担が軽くなりました。

50代主婦|違法業者に申し込んでしまったが法テラスで解決した

ネット広告で審査なし、即日融資と書かれていた業者に申し込んだところ、金利の説明がなく高額の返済請求をされました。

違法業者であることに気付き、法テラスに相談したところ、弁護士が間に入って支払いを止めてくれました。

正規の貸金業者であることを、必ず確認しないといけないと痛感しました。

30代会社員|消費者金融では断られたが銀行で融資を受けられた

複数社から借り入れがあり、消費者金融では審査に通りませんでした。

その後、三井住友銀行のカードローンに申し込んだところ、希望した金額に近い融資を受けることができました。

銀行カードローンは総量規制の対象外で、審査の方針が異なる場合があると感じました。