カードローンで収入証明書なしでお金を借りたければ、以下の条件を満たす必要があります。

- 50万円以下の借り入れであること

- 他社の借り入れ額を合わせて100万円以下の借り入れであること

例えば、大手消費者金融や銀行カードローンでも上記の条件を満たせば、収入証明書なしで最短即日で新規融資を受けられます。

収入証明書なしでお金を借りる方法!収入証明書なしで借りられるカードローン12選

収入証明書なしで借りられるカードローンは、以下表の12社となります。

| カードローン名 | 金利 | 利用限度額 | 融資までにかかる時間 | 収入証明書の提出条件 | 無利息期間 | カードレス |

|---|---|---|---|---|---|---|

| プロミス | 年4.5~17.8% | 500万円まで | 最短3分*1 | ・借入希望額が50万円を超える場合 ・他社を含めた借入総額が100万円を超える場合 ・申込時の年齢が19歳以下の場合 | 最大30日間 | ◯ |

| アコム | 年3.0~18.0% | 1万~800万円 | 最短20分*1 | ・借入希望額が50万円を超える場合 ・他社を含めた借入総額が100万円を超える場合 | 最大30日間 | ◯ |

| アイフル | 年3.0~18.0% | 1万~800万円*3 | 最短18分*1 | ・借入希望額が50万円を超える場合 ・他社を含めた借入総額が100万円を超える場合 ・就業状況の確認等、審査の過程で求められる場合 | 最大30日間 | ◯ |

| レイク | 年4.5~18.0% | 1万~500万円 | 最短25分 | ・借入希望額が50万円を超える場合 ・他社を含めた借入総額が100万円を超える場合 ・提出した収入証明書類が発行日から3年以上経過している場合 | 最大365日間 | ◯ |

| SMBCモビット | 年3.0~18.0% | 800万円 | 最短15分 | ・借入希望額が50万円を超える場合*2 ・他社を含めた借入総額が100万円を超える場合*2 | – | ◯ |

| SMBCモビット premium/plus | premium:年1.5〜4.5%plus:年4.5〜14.5% | premium:500万~999万円plus:3万~500万円 | 最短即日 | ・借入希望額が50万円を超える場合 ・他社を含めた借入総額が100万円を超える場合 | – | ◯ |

| ORIX MONEY | 年1.5~17.8% | 10万~800万円 | 最短即日 | ・借入希望額が50万円を超える場合 ・他社を含めた借入総額が100万円を超える場合 | – | ◯ |

| みずほ銀行カードローン | 年2.0~14.0% | 10万~800万円 | 最短翌営業日 | 借入希望額が50万円を超える場合 | – | × |

| 三菱UFJ銀行バンクイック | 年1.8〜14.6% | 10万~500万円 | 最短即日 | 借入希望額が50万円を超える場合 | – | × |

| 楽天銀行スーパーローン | 年1.9〜14.5% | 10~800万円 | 最短翌日 | 金額に関係なく必ず提出が必要 | – | × |

| JCBカードローンFAITH | キャッシングリボ払い:年4.4~12.5% キャッシング1回払い:年5.0% | 500万円 | 最短3営業日 | ・借入希望額が50万円を超える場合 ・他社を含めた借入総額が100万円を超える場合 | – | × |

※2 SMBCモビットは収入証明を提出していただく場合があります。

※3 ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

参照元:みずほ銀行カードローン

三菱UFJ銀行バンクイック

楽天銀行スーパーローン

大手消費者金融のカードローンであれば、最短3分でお金を借りられるだけでなく無利息期間で借り入れできるため、支払う利息を抑えられます。

中でも急ぎで借り入れしたい人であれば、大手消費者金融のプロミスが最適です。

プロミスは最短3分でお金を借りられるだけでなく18歳から申し込みが可能

プロミスは申し込みから借り入れまでWEBで完結する上に最短3分*で借り入れが可能であり、18歳から申し込みができるカードローンです。

審査結果は最短3分*1程度で、メールまたは電話にて連絡が入ります。

参照元:ご融資をお急ぎのお客さまへ(即日融資)- プロミス公式サイト

急ぎでお金を借りたい場合は申し込みが完了した後、平日8:00~21:00の間にフリーコール0120-38-0365へ電話で相談すると優先して審査も進めてもらえます。

契約が完了した後は、インターネット振込を利用すると最短10秒程度で指定の口座にお金を振り込んでもらえます。

振込先の金融機関によっては手数料0円で借り入れが可能

インターネット振込は会員サービスから申し込める上に、以下の金融機関なら振込手数料は曜日や時間を問わず0円です。

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- ゆうちょ銀行

- PayPay銀行

振込実施時間は金融機関によって異なり、プロミス公式サイト内の金融機関別振込実施時間検索で確認できます。

他にもスマホATMを利用することで、24時間いつでもセブン銀行ATMやローソン銀行ATMから現金の引き出しが可能です。

プロミスは18歳から申し込みが可能

プロミスは、高校生や高等専門学校生を除く18歳から申し込めます。

Q.年齢制限はありますか?

引用元:よくあるご質問 – プロミス公式サイト

A.18~74歳までのご本人に安定した収入のある方であればお申込いただけます。

ただし、次のいずれかに該当する場合は除きます。

・高校生(定時制高校生および高等専門学校生も含む)

・収入が年金のみ

以下表のとおり、大手消費者金融の中で18歳から申し込めるのはプロミスのみです。

| カードローン名 | 申込対象年齢 |

|---|---|

| プロミス | 18~74歳 |

| アコム | 20歳以上 |

| アイフル | 満20~69歳 |

| レイク | 満20~70歳 |

| SMBCモビット | 満20〜74歳*3 |

ただし、申し込み時の年齢が19歳以下の場合は以下、収入証明書の提出が必須です。

- 源泉徴収票

- 確定申告書

- 税額通知書

- 所得証明書

- 給与明細書および賞与明細書

若年者の場合は借入額に関わらず、収入証明書で収入状況を確認するよう貸金業法で規定されているためです。

若年者への貸付けの契約を締結しようとする場合は、貸付額にかかわらず、収入の状況を示す書類の提出又は提供を受けてこれを確認するものとする。

引用元:成年年齢引下げを踏まえた対応について – 日本貸金業協会

19歳以下の人であれば、事前に収入証明書を用意してから申し込みしましょう。

プロミス 基本情報

| 利用限度額 | 500万円まで |

|---|---|

| 金利 | 年4.5~17.8% |

| 審査時間 | 最短3分*1 |

| 融資までにかかる時間 | 最短3分*1 |

| 無利息期間 | 初回借り入れの翌日から30日間*2 |

| WEB完結 | ◯ |

| カードレス | ◯ |

| 自宅へ郵送物なし | ◯ |

| 申込対象年齢 | 18~74歳*3 |

プロミス 注

※1 お申込み時間や審査によりご希望に添えない場合がございます。

※2 30日間無利息の対象となるのはメールアドレスを登録し、書面の受取方法でWeb明細を選択した人が対象。

※3 お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※3 高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※3 収入が年金のみの方はお申込いただけません。

アコムは最短20分で借り入れが可能!申し込みから借り入れまでWEBで完結する

アコムはWEBから申し込み、契約を済ませると最短20分で融資を受けられます。

申し込みした後、以下の本人確認書類をWEBまたはアプリからアップロードすることで審査も円滑に進みます。

- 運転免許証

- マイナンバーカード

- パスポート

- 健康保険証(上記書類を交付を受けていない人)

審査結果の連絡はメールで届き、審査に通過した場合はそのまま契約の手続きも可能です。

契約が完了すると借り入れができるようになり、借入方法に口座振込を選ぶと手数料0円で利用できる上に、最短10秒で指定の口座にお金を振り込んでもらえます。

ローンカードを発行すると提携ATMからも借り入れできる

アコムはカードレスで利用できますが、ローンカードを発行すると提携ATMから現金を引き出すことも可能です。

ローンカードを受け取る場合は自動契約機のむじんくんで発行、もしくは郵送のどちらかを契約前に選びます。

すぐに現金が必要な場合は、WEBから申し込みした後に最寄りの自動契約機で契約の手続きをするとローンカードの発行ができます。

ローンカードを発行した後は、自動契約機(むじんくん)に併設のATMから現金を引き出せます。

アコム 基本情報

| 限度額 | 1万~800万円 |

|---|---|

| 金利 | 年3.0~18.0% |

| 審査時間 | 最短20分* |

| 融資時間 | 最短20分* |

| 無利息期間 | 契約日の翌日から30日間 |

| 申込対象年齢 | 20歳以上 |

| WEB完結 | ◯ |

| カードレス | ◯ |

| 自宅へ郵送物なし | 原則なし |

アコム 注

※お申込時間や審査によりご希望に添えない場合がございます。

アイフルはWEBやアプリから申し込むと最短18分で融資を受けられる

アイフルはWEBやアプリから申し込むと、最短18分で融資を受けられます。

申し込みが完了した後は、アプリや公式サイトのWEB書類提出サービスから、以下の本人確認書類をアップロードで提出できます。

- 運転免許証

- 個人番号カード

- 住民基本台帳カード

- 特別永住者証明書

- 在留カード

審査結果の連絡はメールで届き、審査に通過した後はWEBや全国の無人店舗で契約が可能です。

契約が完了すると借り入れができるようになり、スマホアプリを使いセブン銀行ATMやローソン銀行ATMからすぐに現金を引き出せます。

振込融資であればインターネットの会員サービスから申し込むと、以下の金融機関なら24時間いつでもお金を振り込んでもらえます。

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- ゆうちょ銀行

- PayPay銀行

振込が可能な時間は金融機関で異なるため、アイフル公式サイト内の接続予定時間一覧から確認しましょう。

アイフル 基本情報

| 利用限度額 | 1万~800万円*1 |

|---|---|

| 金利 | 年3.0~18.0% |

| 審査時間 | 最短18分*2 |

| 融資までにかかる時間 | 最短18分*2 |

| 無利息期間 | 初回契約日の翌日から30日間 |

| WEB完結 | ◯ |

| カードレス | ◯ |

| 自宅へ郵送物なし | ◯ |

| 申込対象年齢 | 満20~69歳 |

アイフル 注

※1 ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

※2 お申込み時間や審査状況によりご希望に添えない場合があります。

レイクは最短25分で借り入れ可能!最大365日無利息期間あり

レイクはWEBから申し込むと最短25分で融資を受けられるだけでなく、長期間の無利息で借り入れが可能です。

8時10分〜21時50分の間*にWEBから申し込むと、最短15秒で申込画面にて仮審査の結果を確認できるため、急いでいる人や審査が不安で早く結果を知りたい人に向いています。

実際に借り入れできるようになるのは、本審査に通過し契約手続きが完了してからです。

本審査では、以下の本人確認書類をアップロードで提出します。

- 運転免許証

- 健康保険証

- パスポート

- マイナンバーカード

- 在留カード

- 特別永住者証明書

運転免許証を持っている人であれば、スマートフォンからスマート本人確認で簡単に本人確認書類の提出ができます。

平日と土曜日は21時、日曜日は18時までに契約手続きが完了すると、当日中に振り込みにて借り入れが可能です。

レイクは無利息期間が選べる

レイクは以下表の無利息期間が用意されており、適用条件は以下のとおりです。

| 無利息期間 | 適用条件 | 無利息開始日 |

|---|---|---|

| 60日間 | ・初めての契約 ・Webで申し込み、契約額が50万円未満の場合 | 契約日の翌日 |

| 365日間 | ・初めての契約 ・Webで申し込みし契約、契約額が50万円以上で契約後、59日以内に収入証明書類の提出とレイクで登録が完了の人 | 契約日の翌日 |

収入証明書の提出と契約額が50万円以上といった条件はあるものの、1年間も無利息で利用できるのは、レイクの利点といえます。

希望する借入額や借入期間によって、利息を抑えられる無利息期間が変わります。

レイク 基本情報

| 利用限度額 | 1万~500万円 |

|---|---|

| 金利 | 年4.5~18.0% |

| 審査時間 | 最短15秒で審査結果を表示 |

| 融資までにかかる時間 | 最短25分 |

| 無利息期間 | 最大365日間 |

| WEB完結 | ◯ |

| カードレス | ◯ |

| 自宅へ郵送物なし | ◯ |

| 申込対象年齢 | 満20~70歳 |

レイク 注

※年金以外に収入のない年金受給者も申し込みが可能

【融資時間について】

※Web申込みの場合、最短25分融資も可能

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く

【無利息期間について】

※併用不可

※レイクで初回契約の方が対象

※初回契約翌日から無利息適用

※無利息期間終了後は通常金利適用

【貸付条件】

貸付条件はこちら

SMBCモビットは借り入れまでWEBで完結!最短即日で融資を受けられる

SMBCモビットは公式サイトやアプリから24時間いつでも申し込める上、借り入れまでWEBで完結できます。

申し込みした後は以下の本人確認書類をアプリ、または審査時に送られてくるメールに記載のURLからアップロードで提出します。

- 運転免許証

- マイナンバーカード*

- 健康保険証

- パスポート

※個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などを提出する際は、個人番号(マイナンバー)が記載されている箇所を見えないように加工して提出が必要。

審査結果の連絡はメールで届き、審査に通過した場合はそのまま契約の手続きが可能です。

審査は10秒簡易審査が可能!最短で即日融資を受けられる

SMBCモビットの審査は10秒簡易審査が可能であるため、即日融資も受けられます*1。

融資を急いでいる人はWEBから申し込んだ後、9:00~21:00の間にモビットコールセンター0120-03-5000に電話を入れると、すぐに審査を開始してもらえます。

審査に通過した場合は契約した後、振込キャッシングを依頼すると最短3分で指定の口座へお金を振り込んでもらえます。

モビットカードを使うと提携ATMから現金を引き出せる

借り入れは振込キャッシングの他、モビットカードを使うと以下の提携ATMから現金を引き出せます。

- 三井住友銀行

- 三菱UFJ銀行

- セブン銀行

- ローソン銀行

- イーネット

- ゆうちょ銀行

- イオン銀行

例えばセブン銀行およびローソン銀行であれば、スマートフォンのアプリを使用しモビットカードなしで借り入れも可能です。

モビットカードは郵送の他、三井住友銀行内ローン契約機で受け取れます。

最寄りのローン契約機は、SMBCモビット公式サイト内のローン契約機設置場所検索で確認できます。

原則電話連絡なしで審査を受けられる

SMBCモビットは審査の際に原則、電話連絡なしで手続きを進めてくれます。

Q.審査の際に自宅や勤務先に電話がかかってくることはありますか?

引用元:よくある質問 – SMBCモビット公式サイト

A.原則、ご自宅やお勤め先へ確認のご連絡は行っておりません。

※審査を進めるにあたり確認が必要となる場合、事前にお客さまの同意を得たうえでご連絡いたしますので、ご安心くださいませ

原則電話連絡なしで審査を受けられるため、勤め先へ電話を避けたい人にも向いており、以下いずれかの手続きをすると郵送物も避けられます。

- オンライン本人確認をおこなう

- 返済方法を口座振替で登録する

- 三井住友銀行内ローン契約機へ顔写真付きの本人確認書類を持参して申し込む

オンライン本人確認をおこなうと、以下のコンビニ等でモビットカードを受け取れるため郵送物が送られてきません。

- ローソン

- ミニストップ

- 郵便局

- はこぽす

オンライン本人確認は、免許証または在留カードと申込者の顔写真をスマートフォンで撮影し、アプリから提出します。

返済方法に口座振替を選択するとカードレスで利用できるため、モビットカードが送られてきません。

口座振替に登録できる金融機関は、以下の4つです。

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- ゆうちょ銀行 など

他にも顔写真付きの本人確認書類を持参してローン契約機から申し込むと、その場でモビットカードを受け取れます。

SMBCモビットはVポイントを貯められる

SMBCモビットは、Vポイントカード機能付きモビットカードの発行または会員専用サービスから利用手続きをおこなうと、ポイントを貯められます。

Vポイントは返済額のうち利息額に対して200円につき1ポイント貯まり、1ポイントにつき1円として全国の提携先で利用できます。

貯めたVポイントは、毎月の返済に充てることも可能です。

SMBCモビット 基本情報

| 利用限度額 | 800万円 |

|---|---|

| 金利 | 年3.0〜18.0% |

| 審査時間 | 最短15分*1 |

| 融資までにかかる時間 | 最短15分*1 |

| 無利息期間 | – |

| WEB完結 | ◯ |

| カードレス | ◯ |

| 自宅へ郵送物なし | ◯ |

| 申込対象年齢 | 満20〜74歳*2 |

SMBCモビット 注

※1 申し込みの曜日、時間帯によっては翌日以降の取扱となる場合があります。

※2 収入が年金のみの方はお申込いただけません。

SMBCモビット premium/plusは優遇金利で借りられる三井住友カード会員限定カードローン

SMBCモビット premium/plusは、三井住友カードのクレジットカードを保有している人限定の優遇商品です。

| カードローン名 | 限度額 | 金利 |

|---|---|---|

| SMBCモビット premium | 500万~999万円 | 年1.5〜4.5% |

| SMBCモビット plus | 3万~500万円 | 年4.5~14.5% |

SMBCモビット premiumは好条件で借り入れできますが、申し込みできるのは年収1,500万円以上の人となります。

一方、SMBCモビット plusは三井住友カード会員であれば申し込みが可能です。

SMBCモビット premiumとplusの申込方法は同じであり、どちらを利用するかは審査で決定する利用限度額に応じて案内されます。

申込手続きはWEBで完結!最短即日で融資を受けられる

SMBCモビット premium/plusは申し込みから借り入れまでWEBで完結し、最短即日で融資を受けられます。

WEBから申し込みした後、以下の本人確認書類をスマートフォンで撮影してアップロードで提出しましょう。

- 運転免許証

- マイナンバーカード

- 保険証

- パスポート

審査は最短30分で完了し、結果の連絡はメールで届きます。

メールの案内に沿って手続きをすると、そのままWEBで契約まで完了できます。

在籍確認の電話連絡なしで審査が可能

SMBCモビット premium/plusは審査の際、勤め先へ電話による在籍確認は原則ありません。

Q.SMBCモビット premiumまたはSMBCモビット plusの審査の際に自宅や勤務先に電話がかかってくることはありますか?

引用元:よくあるご質問 – 三井住友カード公式サイト

A.いいえ、原則、ご自宅やお勤め先へのご連絡はいたしません。

勤め先へ電話確認なしで審査を受けられるため、勤務先の休業日に関係なく即日融資が可能です。

借入方法は銀行振込と提携ATMを利用する

SMBCモビット premium/plusは、銀行振込または提携ATMから借り入れができます。

銀行振込は、SMBCモビット公式スマホアプリや会員専用サービスまたは電話で申し込むと、指定の金融機関口座へお金を振り込んでもらえます。

ATMからの借り入れは以下のような提携ATMが利用できる上に、三井住友銀行ATMであれば手数料が無料です。

- 三井住友銀行ATM

- 三菱UFJ銀行ATM

- ゆうちょ銀行ATM

- セブン銀行ATM

- ローソン銀行ATM

- プロミスATM

セブン銀行またはローソン銀行であれば、スマホATMを使ってお金を引き出せます。

SMBCモビット premium/plus 基本情報

| 利用限度額 | premium:500万~999万円 plus:3万~500万円 |

| 金利 | premium:年1.5〜4.5% plus:年4.5〜14.5% |

| 審査時間 | 最短30分 |

| 融資までにかかる時間 | 最短即日 |

| 無利息期間 | – |

| WEB完結 | ◯ |

| カードレス | ◯ |

| 自宅へ郵送物なし | ◯ |

| 申込対象年齢 | 満20〜74歳 |

ORIX MONEYはアプリ型なら申し込みから借り入れまでWEBで完結

ORIX MONEYはアプリ型に申し込み、オンライン本人確認サービスを利用すると返済まで全てWEBで完結します。

オンライン本人確認サービスは運転免許証またはマイナンバーカードを使い、スマートフォンから手続きが可能です。

オンライン本人確認サービスを利用しない場合は、以下の書類をWEBからアップロードで提出が必要となります。

- 運転免許証

- マイナンバーカード

- 健康保険証

- パスポート

- 住民票

- 在留カード

- 特別永住者証明書

WEBからアップロードで提出する場合は、契約後に送られてくる書類を郵送で受け取る必要があります。

郵送物を受け取りたくない人は、ORIX MONEYのアプリ型が最適です。

アプリ型とカード発行型から選べる

ORIX MONEYにはアプリ型とカード発行型があり、申し込み時に選択できます。

両者の違いはカード発行および郵送物の有無と、借入方法です。

| カードローンのタイプ | アプリ型 | カード発行型 |

|---|---|---|

| カード発行 | なし | あり |

| 自宅へ郵送物 | なし | あり |

| 借入方法 | ・インターネット振込 ・スマホATM | ・インターネット振込 ・スマホATM ・提携ATM |

アプリ型はローンカードの発行がないため自宅への郵送物はなく、借入方法はインターネット振込またはスマホATMに限られます。

インターネット振込は以下の金融機関であれば、24時間いつでも希望の口座へ手数料無料で即時にお金を振り込んでもらえます。

- ゆうちょ銀行

- みずほ銀行

- 三菱UFJ銀行

- 三井住友銀行

- りそな銀行

- 楽天銀行

- PayPay銀行

スマホATM取引はスマートフォンを利用して、全国のセブン銀行ATMから現金を引き出せます。

カード発行型はインターネット振込やスマホATMに加え、ローンカードを使って以下の提携ATMから出入金できます。

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- セブン銀行

- ローソン銀行

- イーネット

- ゆうちょ銀行

- イオン銀行

ただし、カード発行型は契約後に自宅へカードが郵送されるため、郵送物の受け取りが気になる人には向きません。

最短で申し込み当日に借り入れが可能

ORIX MONEYの審査は最短60分で完了するため、最短で申し込み当日に借り入れが可能です。

審査結果はメールで届き、審査に通過した場合はオペレーターの個人名で勤め先へ在籍確認の電話連絡がきます。

勤め先へ電話連絡を希望しない場合は、申し込みした後にフリーダイヤル0120-30-3329に相談しましょう。

フリーダイヤルの受け付け時間は、1月1日を除く平日9:00〜19:00および土日祝日9:00〜18:00です。

ORIX MONEY 基本情報

| 利用限度額 | 10万~800万円 |

| 金利 | 年1.5~17.8% |

| 審査時間 | 最短60分 |

| 融資までにかかる時間 | 最短即日 |

| 無利息期間 | – |

| WEB完結 | ◯ |

| カードレス | ◯ |

| 自宅へ郵送物なし | ◯ |

| 申込対象年齢 | 満20~69歳 |

ORIX MONEYは会員限定特典があり、ORIX MONEYアプリの提示でオリックスレンタカーやオリックスカーシェアを優待価格で利用できます。

カードローンの利用で上記のような特典が付くのは、グループ企業として実績豊富なオリックスならではのサービスです。

みずほ銀行カードローンは住宅ローンを契約中なら年0.5%金利を引き下げてもらえる

みずほ銀行カードローンの金利は、年2.0〜14.0%と銀行カードローンの中でも低めである上、住宅ローンを契約中の人であれば年0.5%金利を引き下げてもらえます。

みずほ銀行の通常金利と引き下げ後の金利

| 利用限度額 | 通常金利 | 引き下げ後の金利 |

|---|---|---|

| 10万円以上100万円未満 | 年14.0% | 年13.5% |

| 100万円以上200万円未満 | 年12.0% | 年11.5% |

| 200万円以上300万円未満 | 年9.0% | 年8.5% |

| 300万円以上400万円未満 | 年7.0% | 年6.5% |

| 400万円以上500万円未満 | 年6.0% | 年5.5% |

| 500万円以上600万円未満 | 年5.0% | 年4.5% |

| 600万円以上800万円未満 | 年4.5% | 年4.0% |

| 800万円 | 年2.0% | 年1.5% |

例えば50万円を24か月間借りた場合、通常金利の場合で支払う利息は79,637円であり、引き下げ後の金利であれば76,653円です。

みずほ銀行の住宅ローンを利用している人であれば、2,984円利息を抑えることができます。

みずほ銀行カードローンはWEBから24時間いつでも申し込みが可能

みずほ銀行カードローンの申し込みは公式サイトから24時間いつでもできる上に、WEBで完結します。

みずほ銀行カードローンでお金を借りるためには、みずほ銀行の普通預金口座が必要です。

口座を持っていない場合は、カードローンの申し込みと同時に口座開設を申し込めます。

カードローンに申し込みした後、仮審査に通過すると仮審査結果通知メールに記載された必要書類登録用URLから以下書類のいずれか1点をアップロードします。

- 運転免許証

- 運転経歴証明書

- パスポート

- 各種健康保険証

- 印鑑証明書

- 住民票

- 特別永住者証明書

- 在留カード

- 住民基本台帳カード

契約が完了した後は、みずほ銀行の普通預金キャッシュカードにカードローン機能を付加することで、手元のキャッシュカードを利用して借り入れや返済ができます。

みずほ銀行カードローンの借入方法は2つ

みずほ銀行カードローンの借入方法は、以下の2つです。

- 提携ATMからの借り入れ

- みずほダイレクトからの借り入れ

みずほダイレクトとは、みずほ銀行のインターネットバンキングのことで、パソコンやスマートフォンから24時間いつでも借り入れができます。

ATMはみずほ銀⾏や提携⾦融機関の他、以下の提携コンビニATMを利用できます。

- イーネット

- セブン銀行

- ローソン銀行

みずほマイレージクラブに入会しており、月末時点にカードローンの借入残高がある人なら、みずほ銀行ATMとイーネットATMの利用手数料が月3回まで無料*です。

みずほマイレージクラブはみずほ銀行の会員サービスで、無料で利用できます。

みずほ銀行カードローン 基本情報

| 利用限度額 | 10万~800万円 |

| 金利 | 年2.0~14.0% |

| 審査時間 | 最短翌営業日 |

| 融資までにかかる時間 | 最短翌営業日 |

| 無利息期間 | – |

| WEB完結 | ◯ |

| カードレス | × |

| 自宅へ郵送物なし | ◯ |

| 申込対象年齢 | 満20歳以上66歳未満 |

三菱UFJ銀行バンクイックは普通預金口座が不要!申し込みはWEBで完結

三菱UFJ銀行バンクイックは、普通預金口座がなくても借り入れが可能です。

普通預金口座を持っていると申込時の入力項目が少なく済みますが、保有していなくても金利や利用金額に影響はありません。

申し込みはWEBで完結

申し込みは三菱UFJ銀行の公式サイトから24時間いつでもできる上に、契約までWEBで完結します。

本人確認書類として、以下のいずれか2点を用意しましょう。

- 運転免許証

- 健康保険証

- パスポート

- マイナンバーカード

- 在留カード

- 特別永住者証明書

本人確認書類は申し込みした後に、公式サイトからアップロードで提出します。

審査結果は最短で申込当日に、Eメールまたは電話にて連絡が入ります。

バンクイックカードは郵送のほかテレビ窓口で受け取り可能

契約が完了した後、バンクイックカードは郵送の他、テレビ窓口で受け取れます。

テレビ窓口は三菱UFJ銀行支店のATMコーナー等に設置してある個室ブースで、営業時間は以下のとおりです。

| 曜日 | 営業時間 |

|---|---|

| 平日 | 9:00~20:00 |

| 土曜、祝日 | 10:00~18:00 |

| 日曜 | 10:00~17:00 |

営業時間は設置店によって異なるため、テレビ窓口でカードの受け取りを希望する場合は三菱UFJ銀行公式サイトの店舗検索で確認しましょう。

テレビ窓口であれば、申し込みから最短即日にカードを受け取れる上に自宅へ届く郵送物を避けられます。

郵送とテレビ窓口のどちらで受け取るかは、申し込み時に選択します。

借入方法は提携ATMまたは口座振込を利用する

バンクイックはローンカードを使って、三菱UFJ銀行または以下の提携コンビニATMから手数料無料で現金を引き出せる他、口座振込で借り入れが可能です。

- セブン銀行ATM

- ローソン銀行ATM

- イーネットATM

口座振込はバンクイックアプリ、または会員ページから申請すると希望の口座にお金を振り込んでもらえます。

ただし、はじめて口座振込を申し込む場合は、アプリや会員ページから申し込めるのは三菱UFJ銀行口座のみです。

三菱UFJ銀行以外の口座へ振り込みを希望する場合は、三菱UFJ銀行第二リテールアカウント支店0120-76-5919へ電話で申し込みましょう。

電話の受付時間は、12/31〜1/3を除く平日9:00〜21:00、土日祝日9:00〜17:00です。

三菱UFJ銀行バンクイック 基本情報

| 利用限度額 | 10万~500万円 |

| 金利 | 年1.8〜14.6% |

| 審査時間 | 最短即日 |

| 融資までにかかる時間 | 最短即日 |

| 無利息期間 | – |

| WEB完結 | ◯ |

| カードレス | × |

| 自宅へ郵送物なし | ◯ |

| 申込対象年齢 | 満20歳以上65歳未満 |

三菱UFJ銀行カードローンは会員ページからメールアドレスを登録しておくと、返済期日の3営業日前にEメールで連絡が入り、返済忘れを防げます。

万が一返済を忘れてしまった場合も、Eメールサービスへ登録をしておくと連絡をもらえます。

楽天銀行スーパーローンは楽天会員であれば審査の優遇を受けられる

楽天銀行スーパーローンは、楽天会員の会員ランクに応じて審査の優遇を受けられます*。

※必ずしもすべての楽天会員が審査の優遇を受けられるとは限りません。

楽天会員であれば、1ポイント1円相当として利用できる楽天ポイントを貯められます。

会員には利用状況に応じた5つの会員ランクがあり、以下表のように期間内に獲得した楽天ポイント数と獲得回数によって決まります。

| 会員ランク | 条件 |

|---|---|

| レギュラーランク | ポイント対象の楽天サービスの利用でポイントを獲得 |

| シルバーランク | 過去6ヶ月で200ポイント以上かつ2回以上ポイントを獲得 |

| ゴールドランク | 過去6ヶ月で700ポイント以上かつ7回以上ポイントを獲得 |

| プラチナランク | 過去6ヶ月で2,000ポイント以上かつ15回以上ポイントを獲得 |

| ダイヤモンドランク | 過去6ヶ月で4,000ポイント以上かつ30回以上ポイントを獲得、かつ楽天カードを保有 |

会員ランクに応じた優遇基準は公開されておらず、審査の際は申込者の状況も考慮されます。

ダイヤモンドランクであっても必ず審査に通るわけではなく、審査に落とされる可能性もあります。

管理人はプラチナランクで申し込みしましたが、審査に落とされた経験があります。

申し込みはスマートフォンから24時間いつでも可能

楽天銀行スーパーローンは、24時間いつでもWEBから申し込みが可能です。

審査は最短即日で完了し、結果の連絡はメールで届きます。

審査が完了した後は、勤め先へ在籍確認の電話連絡と申込者へ契約内容の確認および提出書類の案内について電話がかかってきます。

案内に従い以下の本人確認書類2点をスマートフォンのアプリから提出し、手続きが完了するとローンカードが発行されます。

- 運転免許証

- マイナンバーカード

- パスポート

- 住民基本台帳カード

- 健康保険証

- 在留カード

- 特別永住者証明書

- 各種年金手帳

- 公共料金の領収書等

急ぎでお金を借りたい人は、申し込み時に振込融資希望金額欄に希望額を入力することで、手元にカードが届く前に振込融資で借り入れが可能です。

全国約10万台の提携ATMで借り入れや返済が可能

楽天銀行スーパーローンは、全国約10万台の提携ATMで借り入れや返済が可能です。

ローンカードを利用することで、以下の提携ATMから手数料無料で借り入れができます。

- セブン銀行

- ローソン銀行

- イーネット

- 三井住友銀行

- みずほ銀行

- イオン銀行

借り入れは提携ATMのほか振り込みを利用できる上に、振込先が楽天銀行の口座であれば24時間いつでも即時にお金を振り込んでもらえます。

口座振込は会員専用サイトであるメンバーズデスクから、スマートフォンを使った簡単な操作で申し込みが可能です。

返済口座に楽天銀行の口座を指定するとハッピープログラムのステージが上がる

楽天銀行スーパーローンの返済口座に楽天銀行の口座を指定すると、ハッピープログラムの会員ステージが1つ上がります。

ハッピープログラムは楽天銀行の優遇プログラムで、5段階の会員ステージに応じて取引ごとにポイントや特典が受けられます。

振り込みや入出金など対象取引の度に楽天ポイントが貯まるため、日常的に楽天銀行や楽天のサービスを利用している人は利点が多いでしょう。

楽天銀行スーパーローン 基本情報

| 利用限度額 | 10〜800万円 |

| 金利 | 年1.9〜14.5% |

| 審査時間 | 最短即日 |

| 融資までにかかる時間 | 最短翌日 |

| 無利息期間 | – |

| WEB完結 | ◯ |

| カードレス | × |

| 自宅へ郵送物なし | × |

| 申込対象年齢 | 満20〜62歳 |

JCBカードローンFAITHは最大金利が年12.5%と低い金利で借りられる

JCBカードローンFAITHは、最大12.5%と低い金利で借りられるカードローンです。

例えば、みずほ銀行カードローンの最大金利は年14.0%であり、比較するとJCBカードローンFAITHの金利が低いことがわかります。

さらにキャッシング1回払いであれば、年5.0%の金利で借り入れが可能です。

キャッシング1回払いを利用できるのは5万円までとなりますが、希望額が少額であれば利息を抑えてお金を借りられます。

申し込みはWEBで完結

JCBカードローンFAITHは24時間いつでもWEBから申し込める上に、借り入れまで完結できます。

WEBから申し込みした後、オンライン口座設定で口座情報を登録すると、本人確認書類の提出が不要です。

- みずほ銀行

- 三菱UFJ銀行

- 三井住友銀行

- りそな銀行

- ゆうちょ銀行

- PayPay銀行

- セブン銀行

- 楽天銀行

口座情報を登録するためにインターネットバンキング契約カード、キャッシュカードまたは預金通帳などを用意しておきましょう。

審査結果の連絡は、最短で申し込み当日にメールで届きます。

審査に通過した場合は最短3営業日で自宅にカードローン専用カードが届き、提携ATMで借り入れやキャッシング振り込みサービスを利用できるようになります。

最短でお金を借りたい場合は、申し込み時に借入予約サービスを希望すると、カード受け取り前に口座振込で借り入れが可能です。

借入方法はキャッシング振り込みサービスまたは提携ATMを利用する

JCBカードローンFAITHは、キャッシング振り込みサービスまたは提携ATMから借り入れできます。

キャッシング振り込みサービスはWEBや電話から申請すると、最短数十秒で登録した口座に振込手数料は無料でお金を振り込んでもらえます。

ATMで借り入れする場合はカードローン専用カードを使い、以下の提携ATMで現金を引き出せます。

- イオン銀行

- みずほ銀行

- 三井住友銀行

- 三菱UFJ銀行

- ゆうちょ銀行

- りそな銀行

- セブン銀行

- イーネット

- ローソン銀行

提携ATMは、月3回まで手数料無料で利用できます。

JCBカードローンFAITH 基本情報

| 利用限度額 | 500万円 |

| 金利 | キャッシングリボ払い:年4.4~12.5% キャッシング1回払い:年5.0% |

| 審査時間 | 最短即日 |

| 融資までにかかる時間 | 最短3営業日 |

| 無利息期間 | – |

| WEB完結 | ◯ |

| カードレス | × |

| 自宅へ郵送物なし | × |

| 申込対象年齢 | 20~58歳 |

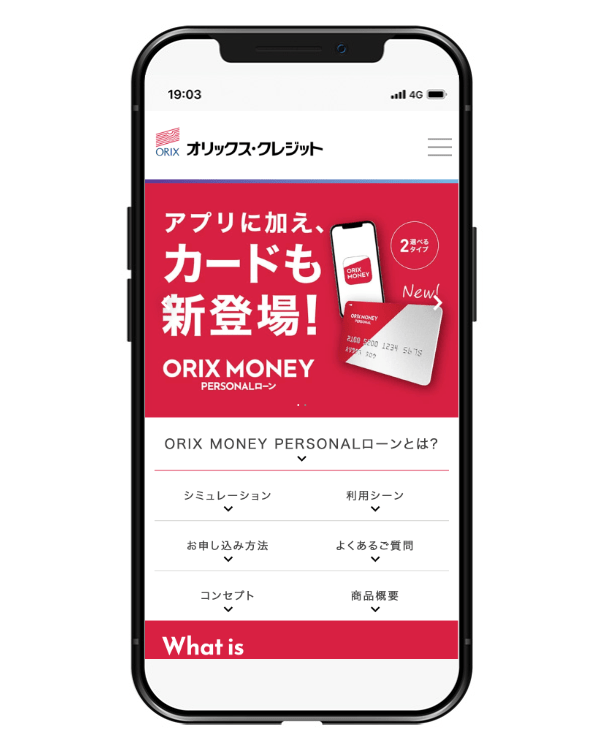

収入証明書の提出する理由は返済能力の有無を確認するため

カードローンを申し込む際、収入証明書は利用者の返済能力を確認するために提出を求められます。

貸金業者は返済能力のない人へ貸付しないように、貸金業法第13条で申込者の返済能力の調査が義務付けられています。

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:貸金業法 – e-Gov法令検索

返済能力を調査する際は申込者の収入を正確に把握する必要があり、給与明細や源泉徴収票など信頼性の高い収入証明書類の提出が求められます。

貸金業者に対しては、次のいずれかに該当する場合は収入証明書に基づき申込者の返済能力を調査するよう貸金業法で定められています。

- ある貸金業者から50万円を超えて借り入れる場合

- 他の貸金業者からの借り入れと合算して100万円を超えて借り入れる場合

上記の条件にあてはまらない場合は、収入証明書を提出せずにカードローンで借り入れすることが可能です。

ただし、条件に該当しないからといって必ず提出が不要になるとは限らず、審査の状況によっては収入証明書の提出を求められる場合もあります。

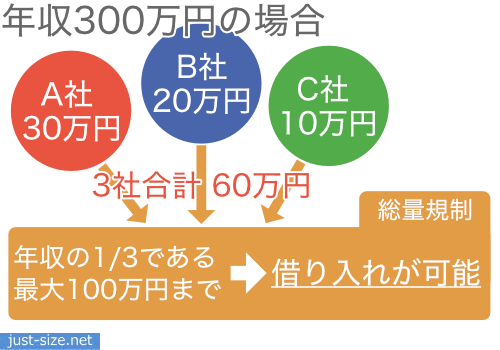

収入証明書で貸付けが総量規制の範囲内であることを確認する

収入証明書は、貸付けが総量規制の範囲内であることを確認するためにも使われます。

総量規制は利用者の過度な借り入れを防ぐため、年収を基準としその3分の1を超える貸付を原則禁止する貸金業法の規定です。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)

引用元:貸金業法について – 日本貸金業協会

例えば、年収300万円の人が貸金業者から借りられるのは最大で100万円までです。

複数の貸金業者から借り入れがある場合は、すべてを合算した金額が年収に対し3分の1以内でなければなりません。

総量規制は貸金業者からの借り入れだけでなく、クレジットカードのキャッシング枠も対象です。

総量規制に抵触していないことは、指定信用情報機関で管理されている信用情報とあわせて、利用者が提出する収入証明書を使って確認します。

上記の条件に該当せず収入証明書なしで申し込んだ場合は、申込者の自己申告に基づき年収を確認します。

収入証明書なしで申し込む時に必要案な条件を解説

カードローンを収入証明書なしで申し込むには、以下2つの条件を満たす必要があります。

- 借入希望金額を50万円以下に抑える

- 他社から借り入れがある場合は他社を含めた借入総額を100万円以下に抑える

収入証明書なしでカードローンから借り入れしたければ、申し込み時に申請する借入希望額は50万円以下に抑えましょう。

すでに他社のカードローンで借り入れがある人は、既存の借入残高と新たな借入希望額を合算して100万円以下に抑えます。

例えばA社から60万円の借り入れのある人が、B社に30万円の希望額で申し込むのであれば、収入証明書の提出は不要です。

ただし、借り入れを希望する金額によっては、収入証明書の提出が必要となります。

借り入れを希望する金額によっては収入証明書の提出が必要

借り入れを希望する金額が50万円を超える場合や、他社の借入残高と新たな借入希望額を合算して100万円を超える場合は、以下のような収入証明書を提出します。

| 書類名 | 入手先 |

|---|---|

| 源泉徴収票 | 12月~1月に勤め先から交付 |

| 支払調書 | 1月中旬~2月上旬に前年に業務を受注した取引先から受け取る |

| 給与の支払明細書 | 勤め先から交付直近2ヶ月分の提出が必要 |

| 確定申告書 | 毎年3月までに確定申告で税務署へ提出した書類の控え |

| 青色申告決算書 | 毎年3月までに確定申告で税務署へ提出した書類の控え |

| 収支内訳書 | 毎年3月までに確定申告で税務署へ提出した書類の控え |

| 納税通知書 | 4~7月頃に市区町村役場から交付 |

| 納税証明書 | 対象税目を管轄する窓口に申請 |

| 所得証明書 | 市区町村役場にて発行 |

| 年金証書 | 年金請求書の提出から約1~2ヶ月後に日本年金機構が交付 |

| 年金通知書 | 6月頃に日本年金機構が交付 |

給与所得者であれば、収入証明書として源泉徴収票や給与の支払明細書を利用できます。

源泉徴収票を紛失してしまった場合は、勤め先に申請すると再発行できます。

納税証明書や所得証明書は、納税地の市区町村役場にて発行が可能です。

銀行カードローンは自主規制により収入証明書の取得基準を設置している

銀行カードローンは銀行法に基づき融資をおこなうため、収入証明書の提出に関する貸金業法の基準は適用されません。

しかし、過剰な貸付けを防止するため独自に収入証明書の取得基準を設けています。

2019年に金融庁がおこなった調査によると、96%の銀行が収入確認書の取得基準について貸金業法上の取得基準と同水準もしくはより厳格な基準を設定しています。

参照元:銀行カードローンのフォローアップ調査結果について ‐ 金融庁

例えば三菱UFJ銀行バンクイックは、利用限度額が50万円を超える場合に収入証明書の提出が必要です。

Q.契約には、収入証明書は必要ですか?

引用元:よくあるご質問 – 三菱UFJ銀行公式サイト

A.50万円超の利用限度額をご希望の場合には、収入証明書のコピーが必要です。

「源泉徴収票」・「住民税決定通知書」・「納税証明書その1・その2(個人事業者の方)」・「確定申告書第1表・第2表」のいずれか1点をご用意ください。

みずほ銀行や三井住友銀行、楽天銀行も以下表のとおり同様の基準を設けており、銀行カードローンは借入希望額が50万円を超えなければ収入証明書なしで申し込めます。

| カードローン名 | 収入証明書の提出条件 |

|---|---|

| みずほ銀行カードローン | 利用限度額が50万円超の場合 |

| 三菱UFJ銀行バンクイック | 50万円超の利用限度額を希望の場合 |

| 三井住友銀行カードローン | 申込金額が50万円を超える場合 |

楽天銀行スーパーローンは利用限度額に関係なく、収入証明書の提出を求められます。

収入証明書なしで申し込む場合も本人確認書類は必須

収入証明書を提出せずにカードローンに申し込む場合も、なりすましなどの犯罪を防ぐため本人確認書類の提出は必須です。

各カードローンに申し込む際に提出する本人確認書類 一覧

| カードローン名 | 提出数 | 提出書類 |

|---|---|---|

| プロミス | 手続きの方法によって1~2点 | 金融機関で簡単本人確認の場合、以下のいずれか1点 ・運転免許証 ・パスポート ・健康保険証 ・マイナンバーカード ・在留カードまたは特別永住者証明書 アプリでかんたん本人確認の場合、以下のいずれか1点 ・運転免許証 ・マイナンバーカード ・在留カードまたは特別永住者証明書 アプリから提出する場合、以下のいずれか1点 ・運転免許証 ・マイナンバーカード ・カード型健康保険証 ・在留カードまたは特別永住者証明書 Webから提出する場合、Aのいずれか2点または、Aのいずれか1点とBのいずれか1点の計2点 A ・運転免許証 ・パスポート ・健康保険証 ・マイナンバーカード ・在留カードまたは特別永住者証明書 B ・公共料金の領収書 ・住民票の写しまたは住民票の記載事項証明書 ・国税または地方税の領収書または納税証明書 ・社会保険料の領収書 |

| アコム | いずれか1点 | ・運転免許証 ・マイナンバーカード ・パスポート ・保険証 |

| アイフル | 現住所が記載されている書類をAから2点、または Aから1点とBから1点 | A ・運転免許証 ・運転経歴証明書 ・パスポート ・住民基本台帳カード ・個人番号カード ・在留カード ・特別永住者証明書 ・各種保険証 ・国民年金手帳 ・母子健康手帳 ・住民票 ・戸籍の附票の写し ・住民票記載事項証明書 B ・公共料金領収書 ・国税または地方税の領収書 ・納税証明書 |

| レイク | 手続きの方法によって1~2点 | スマート本人確認の場合、運転免許証を提出 口座登録で本人確認の場合、以下のいずれか1点 ・運転免許証 ・パスポート ・マイナンバーカード ・健康保険証 ・特別永住者証明書 ・在留カード Web契約でカードを自宅へ郵送する場合、以下のいずれか2点、または1点と公共料金の領収書などの住所確認書類1点 ・運転免許証 ・パスポート ・マイナンバーカード ・健康保険証 ・特別永住者証明書 ・在留カード |

| SMBCモビット | いずれか1点※審査の状況によっては本人確認書類が2点必要になる場合があります。 | ・運転免許証 ・マイナンバーカード ・保険証 ・パスポート |

| SMBCモビット premium/plus | いずれか1点※審査の状況によっては本人確認書類が2点必要になる場合があります。 | ・運転免許証 ・マイナンバーカード ・保険証 ・パスポート |

| ORIX MONEY | 手続きの方法によって1~2点 | オンライン本人確認サービスの場合、以下のいずれか1点 ・運転免許証 ・マイナンバーカード WEBからアップロードの場合、Aのいずれか2点または、Aのいずれか1点とBのいずれか1点 A ・運転免許証 ・マイナンバーカード ・健康保険証 ・パスポート ・住民票 ・在留カードまたは特別永 ・住者証明書 B ・公共料金の領収証書 ・納税証明書 |

| JCBカードローンFAITH | いずれか2点※オンラインで口座設定する場合は本人確認書類の提出は不要 | ・運転免許証 ・運転経歴証明書 ・マイナンバーカード ・住民票の写し ・各種健康保険証 |

| みずほ銀行カードローン | いずれか1点 | ・運転免許証 ・パスポート ・印鑑証明書 ・特別永住者証明書 ・住民基本台帳カード ・運転経歴証明書 ・各種健康保険証 ・住民票 ・在留カード |

| 三菱UFJ銀行バンクイック | いずれか2点 | ・運転免許証 ・健康保険証 ・パスポート ・個人番号カード ・在留カード ・特別永住者証明書 |

| 三井住友銀行カードローン | いずれか1点 | ・運転免許証 ・個人番号カード ・パスポート ・住民基本台帳カード |

| 楽天銀行スーパーローン | いずれか2点 | ・運転免許証 ・マイナンバーカード ・パスポート ・住民基本台帳カード ・健康保険証 ・在留カード ・特別永住者証明書 ・各種年金手帳 ・公共料金の領収書等 |

全社共通で利用できる本人確認書類は、運転免許証やマイナンバーカードです。

マイナンバーカードを提出する際は、個人番号や本籍地の欄をふせん等で見えないように加工した上で提出します。

ただしマイナンバーの通知カードは、本人確認書類として使えません。

健康保険証を提出する場合は記号や番号、QRコードの箇所を見えないように加工して提出しましょう。

パスポートは2020年2月3日以前に発行され、住所欄に現住所が記載されているものに限ります。

本人確認書類に記載されている住所が現住所と異なる場合は以下、本人名義の住所確認書類をあわせて提出します。

- 公共料金の領収書

- 住民票の写しまたは住民票の記載事項証明書

- 社会保険料の領収書

本人確認書類はカードローンに申し込みする際に必須となるため、必ず手元に用意しておきましょう。

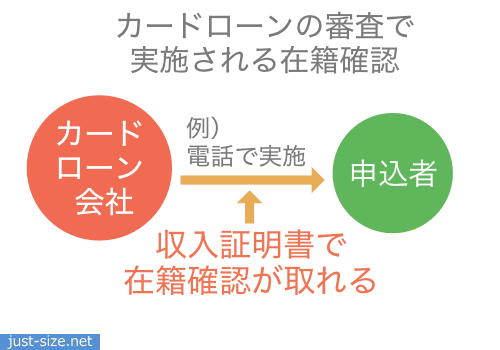

収入証明書は在籍確認を兼ねる場合がある

源泉徴収票や給与明細書など勤め先から発行された収入証明書は、在籍確認を兼ねる場合があります。

在籍確認は申込者に安定した収入があり、継続して返済できることを確認するためにおこなわれ、勤務先へ電話もしくは勤務情報が記載された書類から判断します。

大手消費者金融や一部の銀行カードローンで在籍確認が必要となる場合、電話ではなく書類で対応してくれる可能性があり、以下のような書類で確認が可能です。

- 源泉徴収票

- 給与明細書

- 社員証

- 健康保険証

- 勤務先発行の在籍証明書

いずれも勤め先の会社名や、自分の氏名が記載されている必要があります。

収入証明書が在籍確認に使われているカードローンの場合、書類を提出しないことで勤め先へ電話連絡が実施される場合があります。

例えば、三井住友銀行カードローンは勤め先へ電話連絡で在籍確認をおこないますが、カードローンプラザに電話で相談すると書類で対応してもらうことも可能です。

ただし書類で確認する際は源泉徴収票や給与明細書で在籍の確認を取るため、収入証明書を提出しない場合は勤め先へ在籍確認の電話がかかってきます。

在籍の確認は収入証明書の他、会社名の記載がある保険証も利用が可能です。

勤務先へ電話連絡を避けたい人は、申し込みする際に会社名の記載がある保険証を提出しましょう。

借り入れする金額に関係なく収入証明書の提出を求められる場合もある

以下の場合は、借入額に関わらず収入証明書の提出を求められます。

- 前回収入証明書を提出してから3年以上経過した場合

- 増額の申請時

- 配偶者貸付を利用する際

- おまとめローンや借換え専用ローンの申し込み

カードローンを継続的に利用するためには、以前に収入を確認してから3年以上経過した場合は再度、収入証明書の提出が必要です。

ただし、収入証明書で収入を再確認するまでの期間は金融機関によって異なります。

例えばプロミスでは、収入証明書の発行日から2年経った後、3年を経過するまでの間に勤め先に変更がないことを確認できた場合は5年後に提出します。

その他、勤め先が変わった場合も収入証明書の再提出が必要です。

収入証明書類の提出に応じない場合は、利用限度額の減額または借り入れが停止する場合があります。

利用限度額を増額したい場合も収入証明書を提出する

カードローンの利用限度額を増額したい場合も、収入証明書の提出が必要です。

利用限度額の増額は、利用者の年収をもとに再度審査をして決定します。

利用限度額は、ご登録の年収をもとに設定されます。

引用元:よくあるご質問 – アイフル公式サイト

利用限度額の見直しをご希望の方は、スマホアプリから最新の収入証明書をご提出ください。

利用しているカードローンの限度額を増額したい場合は、収入証明書を用意して再度審査を申し込みましょう。

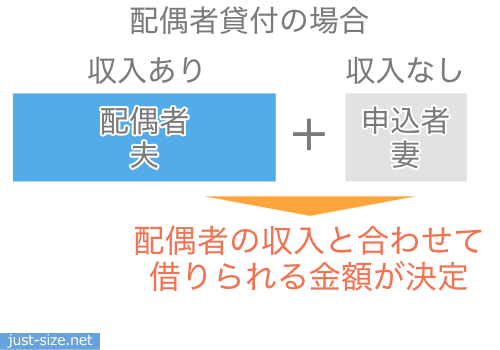

配偶者貸付を申し込む際は配偶者の収入証明書が必要

配偶者貸付を申し込む際は、配偶者の収入証明書を提出します。

配偶者貸付は総量規制の例外貸付けに分類される契約であり、申込者本人に収入がない場合も申込者と配偶者の収入を合算してその3分の1まで借り入れが可能です。

配偶者貸付を申し込む際は、以下の書類を提出します。

- 配偶者の収入を証明する書類

- 住民票や戸籍抄本など夫婦間の身分関係を証明する公的書類

- 配偶者貸付を締結することについての配偶者の同意書

- 指定信用情報機関へ信用情報の提供などに関する配偶者の同意書

参照元:総量規制が適用されない場合について – 日本貸金業協会

配偶者貸付に申し込む際は、夫婦間の身分関係を証明する公的書類や同意書とあわせて、配偶者の収入を証明する書類の提出が必要です。

他にも借換え専用ローンやおまとめローンに申し込む際にも収入証明書の提出を求められます。

おまとめローンや借換え専用ローンも収入証明書の提出が必要

おまとめローンや借換え専用ローンに申し込みする際も、収入証明書の提出を求められます。

借換え専用ローンやおまとめローンは貸金業法における総量規制の例外貸付けに該当し、年収の3分の1を超えた借り入れが可能です。

借換え専用ローンは、既存の借り入れより低金利のローンを利用することで支払う返済額を減らすことを目的としています。

おまとめローンは複数社からの借り入れを1社にまとめる方法であり、以下の利点があります。

- 金利を下げ返済負担を軽減できる

- 多重債務状態から抜け出せる

- 返済管理がしやすくなる

おまとめローンや借換え専用ローンに申し込みする際は、本人確認書類とあわせて収入証明書を提出します。

他にも借換え先のローンによっては、既存カードローンの契約書など他社借入条件等を確認できる書類の提出が必要です。

収入証明書なしでカードローンを利用するなら希望額は50万円を超えないようにする

大手消費者金融のカードローンへ申し込みする際は、借入希望金額を50万円以下に抑えると収入証明書なしで借り入れができます。

すでに他社のカードローンで借り入れがある人は、既存の借入残高と新たな借入希望額を合算して100万円以下に抑える必要があります。

さらに大手消費者金融であれば、最短20分で借り入れが可能であり、無利息期間を利用することで支払う利息を抑えてお金を借りられます。

銀行カードローンは銀行法に基づき融資をおこなうため、収入証明書の提出に関する貸金業法の基準は適用されません。

しかし過剰な貸付けを防止するため、銀行カードローンも独自に収入証明書の取得基準を設けています。

金利は銀行ならではの好条件で借り入れできますが、大手消費者金融より審査に時間がかかるため、お金を借りるまでに時間がかかります。

収入証明書なしですぐにお金を借りたい人は、プロミスやアイフルなど大手消費者金融のカードローンを利用しましょう。

注 アイフルについて

※フリーター・主婦:安定した収入がある方に限る

※利用限度額が50万円以下は原則収入証明書類不要(アイフル利用限度額50万円以下、且つ他社含めた借入総額100万円以下の場合)

※利用可能コンビニATM:提携先ATM設置店のみ

※ 貸付条件はこちら