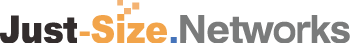

銀行でお金を借りる方法は、資金用途が自由なカードローンから目的から借り入れできる住宅ローンなど数多くあります。

例えば銀行のカードローンであれば、利用者の移行調査を見ても借り入れ先に選ぶ割合も高くなっています。

さらにカードローンであれば、必要書類の提出が本人確認書類のみと少なく、早ければ申し込みした当日に借り入れが可能です。

他にも希望金額によっては、収入証明書類が必要な場合もあります。

この記事では銀行からお金を借りる方法や各種ローンの申し込みから借り入れまでの流れ、必要書類の種類やメリット、デメリットを解説していきます。

- 銀行からお金を借りるためには店頭申込とWeb申込のどちらかで申し込みする

- 銀行カードローンの審査は安定した収入・信用情報・保証会社の審査に通る必要がある

- 銀行のローンには住宅ローンやマイカーローンなど目的別に借りられる

- 必要書類は各ローンごとで異なるがカードローンなら本人確認書類のみ

- 銀行のローンの中でも手軽にお金を借りられるのはカードローン

賢く銀行からお金を借りるためにも、自分にあった銀行のローンを見つけてみてください。

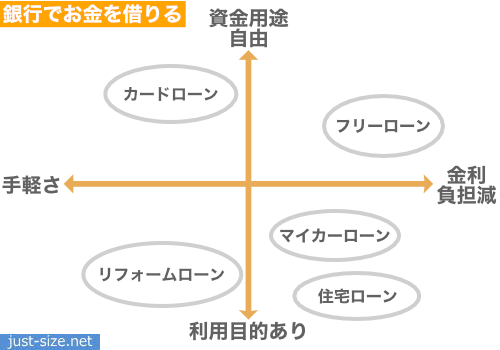

銀行からお金を借りられるなら店頭もしくはWebから申し込みが可能

銀行からお金を借りるためには申し込み手続きが必要であり、大きく分けて店頭とWebで申し込みする2つの方法があります。

| 銀行ローンの申込方法 | 概要 |

|---|---|

| 店頭で申し込み | 最寄りの銀行に来店して窓口で申し込む |

| Webで申し込み | パソコンやスマートフォンを使って銀行の公式ホームページから申し込む |

普段から利用している銀行が近くにあれば、店頭で申し込むのも一つです。

店頭で申し込むメリットとデメリット!初めての人でも安心してお金が借りられる

銀行からお金を借りる場合、普段からインターネットを利用していない人は、店頭で申し込むことで以下のようなメリットがあります。

- 初めての人でも安心して申し込みできる

- インターネット環境が整ってなくても申し込みできる

- 分からないことを担当者に直接相談できる

店頭であればローンの内容で分からないことがあっても、銀行の担当者に相談しながら申し込みが可能です。

一方で店頭で申し込みする場合は契約までに時間がかかるなど、以下のようなデメリットが生じます。

- Web申し込みと比べて契約までに時間がかかる

- 近くに銀行がなければ銀行の店頭に行く手間がかかる

申し込みできる近くに銀行がない場合は、移動時間や交通費など負担も増える可能性があります。

他社のローンと比較し検討したい人は、パソコンやスマートフォンによるWeb申し込みを選びましょう。

Web申し込みのメリットとデメリット!パソコンやスマートフォンから申し込みできる

銀行からお金を借りる際に普段からインターネットを利用している人は、パソコンやスマートフォンから手続きが完結するWeb申し込みが最適です。

Web申し込みであれば、住宅ローンやマイカーローンを利用する前に家族と相談しながら、申し込みができるなど以下のようなメリットがあります。

- 自宅のパソコンやスマートフォンから簡単に申し込みから借り入れまでできる

- 申し込みから借り入れまでの時間が早い

- 誰にも知られずにお金を借りられる

例えば、都市銀行であれば電子契約があるため、住宅ローンもWeb申し込みから借り入れまで来店不要で手続きが完結します。

| 銀行の種類 | 銀行名 | 住宅ローンのWeb完結申込 |

|---|---|---|

| 都市銀行 | みずほ銀行 | ○(来店不要) |

| 三菱UFJ銀行 | ○(来店不要) | |

| 地方銀行 | 北海道銀行 | ☓(来店が必要) |

| 常陽銀行 | ☓(来店が必要) | |

| 清水銀行 | ☓(来店が必要) |

他にも銀行のカードローンやフリーローンでお金を借りるのであれば、Web申し込みなら周囲に知られにくく店頭で申し込むよりも借り入れまで時間がかかりません。

中でもインターネット銀行である楽天銀行スーパーローンは、申し込みから借り入れまでWebで完結します。

楽天銀行スーパーローン

| 借入限度額 | 実質年率 | 審査時間 | 土日融資 | WEB契約完結 |

|---|---|---|---|---|

| 10~800万円 | 年1.9%~14.5% | 最短当日 | ○ | ○ |

| パート | アルバイト | 電話以外の在籍確認 | 総量規制 | 保証人 |

| ○ | ○ | × | – | 不要 |

楽天銀行スーパーローンはスマホからWeb申し込みが可能、楽天銀行の口座なしで利用できます。

さらに返済口座に楽天銀行を指定すると、ハッピープログラムの会員ランクが一つ上がるなど利点もあります。

楽天会員ランクに応じた審査優遇もあるため、普段から楽天サービスを利用している人に最適なカードローンです。

三井住友銀行カードローンであれば、Webから申し込みが可能であり普通預金口座も開設不要です。

三井住友銀行カードローン

| 借入限度額 | 実質年率 | 審査時間 | 土日融資 | WEB契約完結 |

|---|---|---|---|---|

| 10~800万円 | 年1.5%~14.5% | 最短当日*1 | ○*2 | ○*3 |

| パート・アルバイト | 専業主婦 | 電話以外の在籍確認 | 総量規制 | 保証人 |

| ○ | ×*4 | △ | – | 不要 |

※2 営業日内に正式な審査通過が必要

※3 本人確認をオンラインでされた方は、WEB完結が可能です。ご契約後にローン専用カード等をご自宅へ郵送します。なお、ローン契約機でローン専用カードを受け取る場合、もしくはカードレスを選択される場合は郵送物はありません。

※4 主婦(主夫)の方でも、パート、アルバイトによる安定した収入がある場合はお申込み可能です。

三井住友銀行カードローンはWebで手続きを完結できるだけでなく、普通預金口座がない人であればカードレス*で利用できます。

※

カードレスを選択の場合は(SMBCダイレクト)インターネットによる返済となり、ATMはご利用いただけません。

審査完了後は最短で当日融資も可能*1なので、急ぎで借り入れしたい人にも最適です。

申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もあります。

ただし、すべての銀行ローンがWeb申し込みに対応していないなど、以下のようなデメリットもあります。

- すべての銀行ローンがWeb申し込みに対応していない

- ローンで分からないことがあっても担当者に直接相談できない

- インターネット環境が必須となる

Web申し込みで銀行から借り入れする場合、ローンの内容で分からないことがあっても直接担当者に相談できません。

地方銀行の住宅ローンやマイカーローンは、必要書類の提出や契約などを銀行窓口でおこなう場合もあり、Webだけで借り入れできない場合があります。

銀行でお金を借りるためには、安定した収入などいくつかの条件を満たしていることも重要です。

銀行からお金を借りるためには安定した収入・信用情報・保証会社の保証が重視される

銀行からお金を借りるためには審査があり、ローンに申し込む人の収入や信用情報、返済能力などから融資の可否が決定されます。

- 安定した収入

- 返済遅延などの信用情報

- 保証会社による保証が受けられる

上記3つの項目が審査では重視されているため、一つでも問題がある場合は銀行からお金を借りられません。

銀行からお金を借りるなら安定した収入が必須となる

銀行からお金を借りるためには安定した収入が必須となるため、見込めない人は審査通過が難しくなります。

例えば、月収10万円のパートやアルバイトでも審査に通ることは可能です。

安定した収入における年収金額は銀行によって異なりますが、年齢に見合った給与を貰っている正社員や契約社員の人であれば、より審査に通過する可能性が高くなります。

年齢に見合った給与について、令和2年に国税庁が調査した平均年収を参考に見てみましょう。

令和2年国税庁の調査による年齢別の平均年収

| 年齢 | 平均年収(月収) |

|---|---|

| 20〜24歳 | 282万円(月23.5万円) |

| 25〜29歳 | 373万円(月31万円) |

| 30〜34歳 | 450万円(月37.5万円) |

| 35〜39歳 | 499万円(41万円) |

引用元:国税庁公式サイト

上記表のような年齢に見合った安定した収入がある人は、銀行からお金を借りられる可能性は高くなります。

銀行からお金を借りる際は安定した収入の他、信用情報に事故情報がないことも審査通過の条件となります。

信用情報にクレジットカードの返済遅延といった事故情報があると審査に落とされる

銀行でお金を借りる際の審査では、申込者の信用情報に返済遅延や延滞、滞納といった事故情報があると審査に落とされます。

信用情報とはクレジットカードやカードローンなどの利用履歴を記録した個人情報のことであり、以下の信用情報機関で保管されています。

- 全国銀行個人信用情報センター

- CIC

- JICC

例えば、クレジットカードで返済遅延を起こしている場合は信用情報に記録されるため、銀行の審査に落ちる可能性が高くなるということです。

銀行の各種ローンの審査に通るためには、信用情報の保管期間である過去5年以内に返済遅延を起こしていないことが重要となります。

過去に返済遅延を起こしていない人でも、保証会社の審査に通らなければなりません。

銀行でお金を借りる場合は保証会社の審査に通る必要がある

銀行の住宅ローンやカードローンといった個人向けローンでお金を借りる場合、保証会社の審査に通る必要があります。

例えば、下記表の銀行カードローンは保証会社の保証を受けられる人でなければ、審査に通りません。

| 銀行カードローン名 | 保証会社名 |

|---|---|

| みず銀行カードローン | 株式会社オリエントコーポレーション |

| 三井住友銀行カードローン | SMBCコンシューマーファイナンス株式会社 |

| 三菱UFJ銀行カードローン | アコム株式会社 |

保証会社はお金を借りている人が返済不能に陥ってしまった時に、残りの借金を代わりに返済します。

お客さまのご返済が難しくなった場合には当社が金融機関に対してお客さまに代わり弁済を行う仕組みとなっています。

引用元:SMBCコンシューマーファイナンス公式サイト(保証事業)

つまり申込者が保証会社の保証を受けられれば、銀行は保証会社の保証があるため貸し倒れのリスクを避けられるということです。

ただし、支払いができなくなった場合に保証会社が代わりに返済をしても、お金を借りている人の借金はなくなりません。

債権が銀行から保証会社に移行しただけなので、以降の返済は保証会社におこないます。

銀行からお金を借りる場合、返済負担を減らすためにも利用目的に合った自分に適したローンを選ぶことも重要です。

銀行からお金を借りる前に知っておきたいローンの種類について

銀行の個人向けローンは住宅ローンやマイカーローンなど様々であり、目的に合わせて選ぶことで金利を下げてお金を借りることが可能です。

各銀行のローンは、以下表のように金利や借入限度額など異なります。

| 銀行が取り扱っているローンの種類 | 金利 | 借入限度額 | 融資までにかかる時間 |

|---|---|---|---|

| 住宅ローン | 年0.3~1.3% | 1億円 | 2週間~1か月 |

| リフォームローン | 年2.0~4.0% | 1,000万円 | 2週間~3週間 |

| マイカーローン・自動車ローン | 年2.0~4.5% | 1,000万円 | 2週間~1か月 |

| 教育ローン | 年2.0~3.0% | 800万円 | 2週間~3週間 |

| フリーローン・多目的ローン | 年1.0~13.0% | 1,000万円 | 1週間~2週間 |

| カードローン | 年2.0~14.0% | 10万〜800万円 | 当日~5営業日 |

住宅ローンはマイホームやマンションなど住居を購入するときにお金を借りるローンであり、土地購入の際にも住宅ローンを利用できます。

上記の各種ローンを利用する場合、必要な書類が異なるため事前に把握しておきましょう。

銀行からお金を借りる時に必要な書類はローンによっては異なる

銀行からお金を借りる時に必要な書類は、各種ローンにより異なります。

銀行のローンにおける必要な書類一覧

| 銀行のローンの種類 | 必要書類 |

|---|---|

| 住宅ローン | ・本人確認書類 ・収入証明書類 ・登記簿謄本 ・明細地図 ・建築確認通知書 ・工事請負契約書 ・見積書 ・公図 ・地積測量図など |

| リフォームローン | ・本人確認書類 ・収入証明書類 ・見積書 ・工事請負契約書など |

| マイカー(自動車)ローン | ・本人確認書類 ・収入証明書類 ・見積書 ・注文書 ・売買契約書など |

| ビジネス(事業者)ローン | ・本人確認書類 ・収入証明書類 ・収支内訳書 ・決算書 ・資金計画書 ・印鑑登録証など |

| 教育ローン | ・本人確認書類 ・収入証明書類 ・入学証明書 ・合格通知書 ・在学証明書など |

| フリーローン | ・本人確認書類 ・借入金額によっては収入証明書類 ・銀行によっては資金用途を証明する書類 |

| カードローン | ・本人確認書類 ・借入金額によっては収入証明書類 |

中でも住宅ローンは提出する必要書類の数が多く、申し込みした後も自治体や法務局、不動産会社書類の申請作業が求められます。

必要書類は記載されている情報も、最新であることを確認しておきましょう。

本人確認書類はどの銀行のローンでも必須!提出前には現住所や有効期限を確認すること

銀行のローンを利用する際は以下の本人確認書類の提出が必須であり、提出する前に現住所や有効期限を確認しておきましょう。

- 運転免許証

- 健康保険証

- マイナンバーカード

- 在留カード/特別永住者証明書(外国籍の場合)

- パスポート*

※2020年2月4日以降に申請したパスポートは、本人確認書類としては提出不可

例えば運転免許証を提出する際に引越しなどで住所が変わっている時は、住所変更を済ませていないと銀行のローンに申し込みができません。

Q.運転免許証の住所変更をしていないのですが申し込めますか?

引用元:イオン銀行公式サイト – よくあるご質問

A.お申込みいただけません。運転免許証の住所変更のお手続き後に、お申込みくださいますようお願いいたします。

運転免許証の住所変更は、最寄りの警察署や運転免許センターなどでその日のうちにおこなってくれます。

パスポートは2020年2月4日以降に申請発行したものは、所持人記入欄(住所欄)が削除されたため本人確認書類としては提出できません。

他にも申し込み先の銀行によっては顔写真付きの本人確認書類に限る場合や、書類を2点提出が必要といった条件を提示される場合もあります。

では、銀行で取り扱っている住宅ローンから詳しく解説していきます。

銀行の住宅ローンは固定金利と変動金利の2つの金利タイプがある

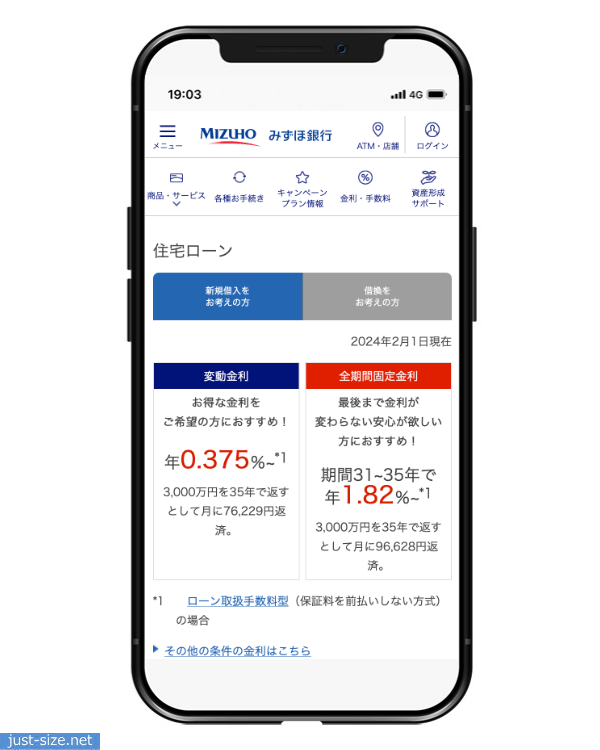

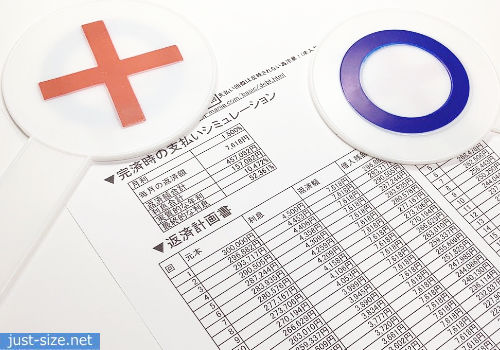

銀行の住宅ローンの金利は固定金利と変動金利の2種類があり、年0.3%〜1.3%程度でお金を借りられます。

固定金利の場合は景気など左右されることが無く、金利は一定のままなので返済計画が立てやすいです。

一方で変動金利の場合は金利が変動するため、毎月の返済額が増加する可能性があます。

| 固定金利の特徴 | 変動金利の特徴 |

|---|---|

| ・変動金利よりも金利が高い ・契約から完済まで金利が一定のまま ・市場や景気に左右されない ・返済計画が立てやすい | ・固定金利よりも金利が低い ・一定期間ごとに金利が見直され変動する ・市場や景気に左右されやすい ・返済計画を立てにくい |

住宅ローンは銀行の個人向けローンの中でも高額で長期的な借り入れとなるため、金利や返済計画など柔軟に対応してくれる銀行を選びましょう。

主な住宅ローンの内容と特徴

| 銀行 | 住宅ローンの概要 | 主な特徴 | Web完結 (申し込みから契約まで来店不要) |

|---|---|---|---|

| みずほ銀行 (ネット住宅ローン) | ・変動金利:年0.375%〜 ・固定金利:年1.67%〜 ・融資時間:30日以上 | ・返済額を都度ごとに調整しやすい ・付帯保険の種類が多い | ○ |

| イオン銀行 | ・変動金利:年0.43%〜 ・固定金利:年1.44%〜 ・融資時間:1ヶ月程度 | イオングループの買い物が毎日5%オフになる | ☓ |

現在、住宅ローンの変動金利は固定金利よりも低く設定されているため、変動金利を選んだ方が利息を抑えられます。

実際に住宅ローンを利用する際の流れについて、みずほ銀行の住宅ローンを例に解説していきます。

住宅ローンの申し込みから借り入れまでの流れ!みずほ銀行のネット住宅ローンで解説

みずほ銀行のネット住宅ローンは融資まで30日以上かかりますが、申し込みから借り入れまで1ヶ月前後かかる金融機関がほとんどです。

Q .ネット住宅ローンは申込から実際の借入までにどのくらいの時間がかかりますか。

引用元:みずほ銀行公式サイト – ネット住宅ローンは申込から実際の借入までにどのくらいの時間がかかりますか。

A .申込内容やお客さまが準備に必要な日数にもよりますが、ネット住宅ローン正式審査の申込から借入までは、30日以上必要です。

住宅ローンはまずは銀行に来店し、返済計画などを担当者と相談から始まります。

みずほ銀行の住宅ローンで店頭とWeb完結で申し込みした場合の借り方を見てみましょう。

店頭でみずほ銀行住宅ローンに申し込みした場合の借り入れまでの流れ

- みずほ銀行の店頭窓口に来店して住宅ローンの相談

- 必要書類を準備して店頭窓口で住宅ローンの申し込み手続きをする

- みずほ銀行と保証会社の審査が開始

- 住宅ローンの審査結果が伝えられる

- 審査通過後、みずほ銀行に来店し店頭窓口で住宅ローンを契約

- 物件の売買日に申込者の口座に入金される

来店が難しい人は、申し込みから借り入れまでインターネット上で手続きが可能なWeb申し込みが最適です。

みずほ銀行ネット住宅ローンにWEB申込した場合の借り入れまでの流れ

- ネット住宅ローン申込ボードに新規登録する

- AI事前診断でいくつかの質問に回答する

- ネット住宅ローンの申込ボードから必要書類を提出して申し込みする

- ネット住宅ローンの審査結果を申込者に連絡

- 電子契約によってネット住宅ローンをWeb契約する

- 物件の売買日に申込者の口座に入金

他にも大手住宅メーカーで物件を購入する場合は、住宅メーカーと提携している銀行の住宅ローンを紹介してくれる場合もあり、申し込み手続きもサポートしてくれます。

リフォームローンは物件のリフォーム費用や修繕費用が借りられる

リフォームローンは、物件のリフォーム費用や修繕費用が借りられるローンです。

住宅ローンは一般的に購入した物件や土地を担保にお金を借りますが、リフォームローンは無担保で借り入れできます。

リフォームローンの返済期間は、最長10年から15年に設定されている場合が多く、借入金額は500万円から1,000万円程度です。

| 銀行 | リフォームの概要 | リフォームローン・住宅ローンの主な特徴 | Web完結申込 (申込から契約まで来店不要) |

|---|---|---|---|

| 三菱UFJ銀行 | ・上限金利:年2.879% ・借入限度額:1,000万円 ・借入期間:最長15年 | バリアフリー化のリフォームなら金利を年0.385%優遇 | ○ |

| りそな銀行 | ・上限金利:年3.975% ・借入限度額:1,000万円 ・借入期間:最長15年 | 太陽光発電設備なら金利を年0.5%優遇 | ○ |

| 足利銀行 | ・上限金利:年2.725% ・借入限度額:500万円 ・借入期間:最長10年 | 足利銀行の住宅ローンを利用していれば金利を年0.8%優遇 | ○ |

参照元:三菱UFJ銀行公式サイト

りそな銀行公式サイト

足利銀行公式サイト

例えば、金利が年3.0%のリフォームローンで100万円を借りて、5年間で完済した場合の返済総額は108万円ほどになります。

銀行によっては物件のリフォームや修繕費用に住宅ローンを利用することで、足利銀行のように金利を優遇してくれる場合もあります。

銀行のリフォームローンは申し込みから借り入れまで2週間前後かかりますが、三菱UFJ銀行のネットDEリフォームなら融資まで時間がかかりません。

リフォームローンの申し込みから借り入れまでの流れ!三菱UFJ銀行のネットDEリフォームを例に解説

三菱UFJ銀行のネットDEリフォームローンであれば、Web完結で申し込みし借り入れまで最短9営業日です。

三菱UFJ銀行ネットDEリフォームローンのWEB申込から借り入れまでの流れ

- 三菱UFJ銀行公式サイトからネットDEリフォームローンに申し込みする

- 最短即日に審査結果が申込者にメールで連絡される

- 必要書類を三菱UFJ銀行の公式サイトからアップロードする

- 電話でネットDEリフォームローンの申し込み内容を確認

- ネットDEリフォームローンの本審査結果が申込者にメールで送られる

- 三菱UFJ銀行の公式サイトでネットDEリフォームローンと契約

- 施工会社へ入金される

支払われるお金は申込者の銀行口座ではなく、施工会社に振り込まれます。

銀行からお金を借りる目的が車の購入であれば、マイカーローンを利用しましょう。

マイカーローンは都市銀行よりも地方銀行のほうが借入限度額が高い

マイカーローンは車やバイクの購入資金として借りられるローンであり、金利は年4.0%前後です。

例えば、金利4.475%のマイカーローンで車の購入資金200万円を借りて、5年間で完済した場合の返済総額は223万円となります。

都市銀行のマイカーローンは借入限度額が300万円程度ですが、以下表の地方銀行なら1,000万円まで借りられます。

| 銀行 | マイカーローンの概要 | マイカーローンの主な特徴 | Web完結申込 (申込から契約まで来店不要) |

|---|---|---|---|

| 北洋銀行 | ・上限金利:年4.0% ・借入限度額:1,000万円 ・借入期間:最長12年 | 借入金額が500万円以内なら収入証明書類の提出は不要 | ☓ |

| 十六銀行 | ・上限金利:年3.975% ・借入限度額:1,000万円 ・借入期間:最長10年 | 借入金額が301万円未満ならWEB完結で契約が可能 | ○ (借入金額301万円未満) |

夫婦や兄弟で複数の新車を購入する際は、都市銀行よりも借入限度額が高い地方銀行のマイカローンを利用が最適です。

ただし、地方銀行は営業エリアに住んでいる人のみがローン契約できるため、誰でも利用できるわけではありません。

他にもマイカーローンには車やバイクの購入先から借り入れするディーラーローンがあり、金利は年5.0%~6.0%と銀行のマイカーローンより金利が高めです。

車やバイクを購入するための利息を少しでも抑えたいのであれば、ディーラーローンよりも利用できる銀行のマイカーローンを検討しましょう。

三菱UFJ銀行マイカーローンの申し込みから借り入れまでの流れ

マイカーローンの申し込みから借り入れまでの流れを、三菱UFJ銀行のネットDEマイカーローンを例に紹介します。

- 三菱UFJ銀行の公式ホームページからネットDEマイカーローンを申し込む

- 最短即日にネットDEマイカーローンの仮審査結果を申込者にメールで連絡

- 必要書類を三菱UFJ銀行の公式ホームページからアップロード

- 電話でネットDEマイカーローンの申込内容を確認

- ネットDEマイカーローンの本審査結果を申込者にメールで連絡

- 三菱UFJ銀行の公式ホームページでネットDEマイカーローンを契約

- ネットDEマイカーローン申し込みから最短9営業日で銀行口座に入金

三菱UFJ銀行のネットDEマイカーローンはWeb完結申込に対応しているため、三菱UFJ銀行の店頭窓口に来店する必要がありません。

教育ローンは子供の入学資金や授業料だけでなく居住費や生活費も借りられる

教育ローンとは、子供の入学資金や授業料などの教育資金のローンです。

銀行によっては、通学のための居住費や生活費も貸してくれる教育ローンもあります。

借入限度額は500〜1,000万円、金利は年2.0〜4.0%程度です。

例えば金利が年4.475%であるりそな銀行の教育ローンで300万円を借り、その後に7年間で返済した場合の返済総額は約350万円となります。

都市銀行の教育ローンは一括借入のみですが、地方銀行ならカード型の教育ローンもあり、カード型であれば必要なときに必要な資金だけを借りられます。

| 証書型(一括借入) 教育ローンの特徴 | カード型 教育ローンの特徴 |

|---|---|

| ・借入方法は口座振込による一括借入 ・必要な教育資金をまとめて借りられる | ・借入方法はATMからその都度借入 ・教育資金が必要なときの備えになる |

将来の教育資金に備えたいのであれば、地方銀行が提供しているカード型の教育ローンを検討しましょう。

教育ローンは奨学金制度と異なり一年中いつでも申し込める

教育ローンは奨学金制度と異なり、お金を借りるのは子供ではなく、親など子供の扶養者が一般的です。

| 銀行 | 教育ローンの概要 | 主な特徴 | Web完結 (申し込みから契約まで来店不要) |

|---|---|---|---|

| みずほ銀行 | ・変動金利:年3.475% ・固定金利:年4.3% ・借入限度額:300万円 ・借入期間:最長10年 | 「郵送」なら来店不要で契約できる | ☓ (郵送なら来店不要) |

| イオン銀行 | ・上限金利:年3.8% ・借入限度額:500万円 ・借入期間:最長15年 | 「郵送」なら来店不要で契約できる | ☓ (郵送なら来店不要) |

| 南都銀行 | ・証書型の金利:年3.775% ・カード型の金利:3.95% ・借入限度額:1,000万円 ・借入期間:最長10年 | 「証書型」と「カード型」から選べる | ☓ (郵送なら来店不要) |

| 鳥取銀行 | ・証書型の金利:年4.1% ・カード型の金利:年4.1% ・借入限度額:1,000万円 ・借入期間:最長10年 | 「証書型」と「カード型」から選べる | ○ |

参照元:みずほ銀行公式サイト

イオン銀行公式サイト

南都銀行公式サイト

鳥取銀行公式サイト

奨学金制度の申し込みは毎年、春もしくは秋のみとなります。

地方銀行の教育ローンには証書型とカード型の2つのタイプから選べるところがあり、銀行によってはWeb完結で借りられます。

教育ローンの証書型とカード型は申し込みから借り入れまでの流れについて

教育ローンの証書型とカード型の申し込みから借り入れまでの流れについて、宇都宮市に本店がある足利銀行の教育ローンを例に見ていきます。

足利銀行の教育ローンはWeb完結で借り入れが可能であり、証書型とカード型の申し込みから借り入れまでの流れはそれほど変わりません。

証書型であれば、本審査通過後はすぐに普通口座に入金されます。

- 足利銀行公式サイトから仮審査の申し込み

- 最短翌日にメールで審査結果を連絡

- 公式サイトのマイページから必要書類を提出して正式に申し込み

- 普通口座に入金

一方でカード型の教育ローンは本審査に通過した後、発行されるローンカードで必要なときに限度額まで自由に借り入れが可能です。

- 足利銀行公式サイトから仮審査の申し込み

- 最短翌日にメールで審査結果を連絡

- 公式サイトのマイページから必要書類を提出して正式に申し込み

- ローンカードを発行

銀行のフリーローンとカードローンの違いを解説!金利や融資時間で選ぶ

銀行のフリーローンとカードローンの主な違いは以下、4つが挙げられます。

- 金利

- 必要書類

- 借入方法

- 融資までの時間

フリーローンとカードローンともに使い道は問われず、金利はフリーローンのほうが好条件でお金を借りられます。

金利はカードローンよりもフリーローンのほうが低い傾向にある

金利はカードローンよりもフリーローンのほうが低い傾向にあり、支払う利息を抑えられます。

| 銀行 | カードローンの上限金利 | フリーローンの上限金利 |

|---|---|---|

| みずほ銀行 | 年14.0% | 年6.7% |

| 三井住友銀行 | 年14.5% | 年5.975% |

| 常陽銀行 | 年14.8% | 年11.95% |

| 七十七銀行 | 年11.0% | 年5.475% |

| 群馬銀行 | 年14.5% | 年4.7% |

参照元:常陽銀行公式サイト

七十七銀行公式サイト

群馬銀行公式サイト

群馬銀行公式サイト

ただし、フリーローンは資金の使いみちを証明できる見積書や、パンフレットなどを提出が求められる場合があります。

銀行のカードローンの場合は提出する書類が少ないため、利用しやすいのが特徴です。

ただし、フリーローンとカードローンも50万円以上の借り入れをする場合は収入証明書の提出が必要となります。

50万円以上の借り入れをする場合は収入証明書類の提出が必要

銀行のカードローンやフリーローンは本人確認書類で申し込みできますが、借り入れする金額が50万円を超える場合は収入証明書類の提出も求められます。

| 銀行 | 収入証明書類を求められる借り入れ金額 |

|---|---|

| 楽天銀行 | ・カードローン:50万円 |

| みずほ銀行 | ・フリーローン:50万円 ・カードローン:50万円 |

| 三井住友銀行 | ・カードローン:50万円 ・フリーローン:借入金額にかかわらず必要 |

| 千葉銀行 | ・フリーローン:50万円 ・カードローン:50万円 |

| 福岡銀行 | ・フリーローン:50万円 ・カードローン:50万円 |

参照元:みずほ銀行公式

千葉銀行公式サイト

福岡銀行公式サイト

福岡銀行公式サイト

収入証明書類とは申込者の収入の有無や収入金額を証明する書類のことであり、会社勤めの人なら直近の給与証明書や源泉徴収票を提出します。

アルバイトをしている人など給与明細や源泉徴収票が手元にない場合でも、勤務先にお願いすることで発行してもらえます。

提出する収入証明書類は、以下のような書類が挙げられます。

- 給与明細書

- 源泉徴収票

- 確定申告書

- 納税通知書

- 年金通知書

- 年金証書(年金裁定通知書)

- 所得証明書

- 青色申告決算書

- 収支内訳書

個人事業主やフリーランスなど、会社勤め以外の人は以下の書類を用意しておきましょう。

- 最新の確定申告書

- 納税通知書

- 所得証明書

- 青色申告決算書

銀行のカードローンやフリーローンは初めての人でも比較的申し込みしやすく、利用目的から選ぶのが最適です。

フリーローンは資金の使いみちを証明する見積書などを求める銀行もある

銀行のフリーローンは原則、本人確認書類のみで申し込めます。

ただし以下の銀行フリーローンであれば、資金の使いみちが証明できる見積書やパンフレットの提出が必要です。

| 都市銀行 | ・みずほ銀行(多目的ローン) |

|---|---|

| 地方銀行 | ・常陽銀行(常陽フリーローン) ・七十七銀行(77フリーローン) ・群馬銀行(グッドライフプラン) ・第四北越銀行(フリーローン) ・北陸銀行(らくらクイック) ・富山銀行(フレッシュ多目的ローン) ・滋賀銀行(多目的資金ローン) ・京都銀行(京銀フリーローン) ・鳥取銀行(わたしいろ) |

フリーローンに対しカードローンは使い道を問われないだけでなく、都度借り入れができるのも特徴です。

カードローンはその都度の借り入れが可能

フリーローンはまとまった資金を一括で借りるのに対し、カードローンは契約時に決められた限度額内であれば必要な時に必要な金額を都度、借り入れ可能です。

銀行から借りるお金の使い道が決まっているなど一度だけの融資でよければ、フリーローンのほうが利息を抑えられる傾向があります。

| フリーローンが向いている方 | カードローンが向いている方 |

|---|---|

| ・資金の利用目的が明確にある ・少しでも金利を抑えたい ・返済計画を立てやすくしたい | ・当面の生活資金として借りたい ・資金が必要かわからないが準備はしておきたい ・急な資金の入り用に備えたい |

カードローンは資金が必要なときに何度も借り入れができるだけでなく、融資まで時間がかかりません。

融資時間はカードローンのほうが早く最短翌日に借りられる銀行もある

急ぎで銀行からお金を借りたい場合には、フリーローンよりもカードローンを選びましょう。

| 銀行 | カードローンの融資時間 | フリーローンの融資時間 |

|---|---|---|

| 常陽銀行 | 契約後1〜2営業日 | 1〜2週間 |

| 横浜銀行 | 最短翌日 | 最短2営業日 |

| 足利銀行 | 最短契約当日に入金 | 最短契約から2営業日に入金 |

参照元:常陽銀行公式サイト

横浜銀行公式サイト

足利銀行公式サイト

足利銀行公式サイト

銀行のカードローンも消費者金融と同様に、申し込んだその日のうちにお金を借りられる場合があります。

フリーローンとカードローンの主な違い

| 比較項目 | フリーローン | カードローン |

|---|---|---|

| 上限金利 | 年6.0〜14.0%程度 | 年1.5%~14.5%程度 |

| 必要書類 | ・本人確認書類 ・収入証明書類* ・使いみちを証明できる書類* ※借入金額、銀行による | ・本人確認書類 ・収入証明書類* ※借入金額による |

| 借入方法 | 一括借入(口座振込) | 都度借入(ATM・口座振込) |

| 審査スピード | 1~2週間程度 | 最短当日~5営業日程度 |

一方、フリーローンは一括で借りられるため返済計画を立てやすく、資金の使いみちが決まっている人に最適です。

銀行フリーローンは旅行や運転免許の取得など資金用途を問わず借りられる

フリーローンとは旅行や運転免許の取得や引越し、家電の購入など資金用途を問わずお金を借りられるローンのことです。

カードローンとは異なり、フリーローンは一括借入が原則であり、借り入れ時の金利が低い傾向にあります。

銀行フリーローンの金利はカードローンよりも低い傾向にある

銀行フリーローンの金利はカードローンよりも低く設定している銀行がほとんどであり、年6.0%前後の金利で利用できます。

| 銀行 | フリーローンの概要 | 主な特徴 | Web完結 (申し込みから契約まで来店不要) |

|---|---|---|---|

| みずほ銀行 | ・固定金利:年5.875% ・変動金利:年6.7% ・借入限度額:300万円 ・借入期間:最長7年 | 郵送なら来店不要で契約できる | ☓ (郵送なら来店不要) |

| 常陽銀行 | ・上限金利:年11.95% ・融資スピード:1〜2週刊 ・借入限度額:500万円 ・借入期間:最長10年 | 使いみちを確認できる書類を提出すれば 金利:年4.675%で借りられる | ○ |

| 荘内銀行 | ・上限金利:年14.6% ・借入限度額:300万円 ・借入期間:最長10年 | パート・アルバイトの借入限度額は30万円 | ○ |

| きらぼし銀行 | ・上限金利:年13.8% ・借入限度額:1,000万円 ・借入期間:最長10年 | 借入金額300万円以下なら収入証明書類が不要 | ○ |

参照元:みずほ銀行公式サイト

常陽銀行公式サイト

荘内銀行公式サイト

きらぼし銀行公式サイト

例えば金利が年5.975%の銀行フリーローンで200万円を借りて、5年間で完済した場合の返済総額は230万円程度です。

銀行フリーローンは地方銀行であっても、カードローンと同様にWebで手続きを完結できます。

フリーローンの申し込みから借り入れまでの流れ!地方銀行もWebで手続きが完結する

銀行フリーローンは地方銀行であっても、Webで手続きを完結できます。

例えば、水戸市に本店がある常陽銀行であれば、申し込みから最短1週間程度でお金を借りられます。

常陽銀行のフリーローンの流れ(Web完結)

- 常陽銀行公式サイトから仮審査の申し込み

- 最短当日にメールで仮審査の結果を連絡

- メール記載の契約用マイページから必要書類をアップロード

- 正式審査を開始

- 審査が通れば7営業日ほどで銀行口座に入金

一方で都市銀行のみずほ銀行のフリーローンは、Webで申し込みから契約まで完結できず契約書の郵送が必要です。

銀行からお金を借りる場合、Webで申し込みから借り入れまで完結させたければ、カードローンが最適です。

銀行カードローンならWebで手続きが完結!最短で当日融資も可能

銀行カードローンであれば、Webから手続きを完結できるだけでなく、最短で当日に融資してもらえます。

カードローンとは資金用途を問わず自由に借りられるローンのことであり、契約時に決められた限度額までコンビニや銀行にあるATMから何度でも借り入れが可能です*。

※

事業資金には利用できません

以下表の銀行カードローンであれば、Webで申し込みから借り入れまで手続きを完結できます。

| 銀行名 | カードローンの概要 | 主な特徴 | Webで完結 (申し込みから契約まで来店不要) |

|---|---|---|---|

| 楽天銀行 | ・上限金利:年14.5% ・借入限度額:800万円 ・融資スピード:1週刊程度 | 楽天会員ランクに応じて審査を優遇 | ○ |

| 三井住友銀行 | ・上限金利:年1.5%~14.5% ・借入限度額:10〜800万円 ・融資スピード:最短当日回答* | 最短当日融資 | ○* |

| みずほ銀行 | ・上限金利:年14.0% ・借入限度額:800万円 ・融資スピード:1週刊程度 | みずほ銀行口座が必要 | ○ |

| 横浜銀行 | ・上限金利:年14.6% ・借入限度額:1,000万円 ・融資スピード:最短翌日 | 最短翌日に借りられる | ○ |

| みちのく銀行 | ・上限金利:年14.0% ・借入限度額:500万円 ・融資スピード:7〜10日 | 申し込みは店頭窓口のみ | ☓ |

※本人確認をオンラインでされた方は、WEB完結が可能です。ご契約後にローン専用カード等をご自宅へ郵送します。なお、ローン契約機でローン専用カードを受け取る場合、もしくはカードレスを選択される場合は郵送物はありません。

参照元:楽天銀行公式サイト

みずほ銀行公式サイト

横浜銀行公式サイト

みちのく銀行公式サイト

審査時間も銀行が取り扱っている他のローンよりも早く、当日で審査が完了する場合もあるなど急ぎでお金を借りたい人にも最適です。

カードローンはフリーローンと異なり、契約後に借り入れをしなければ返済義務は発生しないため、いざという時の備えにもなります。

カードローンの申し込みから借り入れまでの流れ!三井住友銀行カードローンを例に解説

銀行のカードローンの多くは来店不要で、Webで申し込みから借り入れまで手続きを完結できます。

例えば、三井住友銀行カードローンであれば、Webから申し込みをして最短当日でお金を借りることが可能です。

- 三井住友銀行公式サイトから申し込み

- 本人確認書類を公式サイトからアップロード

- 最短当日に電話やメールで審査結果を連絡

- ネットバンキングまたはキャッシュカードで借り入れ

地方銀行である横浜銀行カードローンもWebで手続きが完結し、申し込み後は口座振込を利用することで最短翌日に借り入れできます。

- 横浜銀行公式サイトから申し込み

- SNSで必要書類に関するお知らせを受け取り

- 必要書類をWebアップロードで提出

- 最短翌日に審査結果を電話で連絡

- 専用サイトでWeb契約

- 契約日当日に指定口座に入金

- 後日ローンカードを発行

銀行と消費者金融のカードローンの違いについて解説

銀行と消費者金融のカードローンの違いは、主に以下の4つです。

| 比較項目 | 銀行のカードローン | 消費者金融のカードローン |

|---|---|---|

| 上限金利 | 年1.5%~14.5%程度 | 年18.0%程度 |

| 毎月の最低返済額 | 2,000円〜*1 | 4,000円〜 |

| 融資までの時間 | 当日~5営業日程度 | 最短当日 |

| スマホATM取引*2 | ☓ | ○ |

| 無利息期間 | 一部の銀行で取り扱いあり | ○ |

※2 コンビニATMに表示されるQRコードをスマホに読み取らせることで、借り入れや返済も可能です。

消費者金融の上限金利は年18.0%前後と銀行のカードローンよりも高めではあるものの、即日融資が可能です。

どうしても今日中にお金を借りたいときには、銀行ではなく消費者金融のカードローンを検討しましょう。

銀行のカードローンはスマホATM取引に対応していないなど、急ぎでお金を借りたい人には向きませんが支払う利息を抑えられます。

銀行のカードローンは支払う利息を抑えたい人に向いている

銀行のカードローンは消費者金融より上限金利が低いため、支払う利息を抑えたい人に向いています。

さらに銀行の住宅ローンや給与振込口座などを利用している人であれば、金利を優遇してくれる銀行カードローンもあります。

例えば普段からよく利用している、銀行のカードローンで優遇金利があれば利用するのも一つの方法です。

銀行カードローンからお金を借りた場合は利用規約を守り、遅れなく返済することも重要です。

銀行のカードローンの返済が遅れると遅延損害金や利用できなくなる可能性がある

銀行のカードローンでお金を借りた後、返済のし忘れや返済日を過ぎても入金しないでいると、以下のようなデメリットが生じます。

- 遅延損害金の発生

- カードローンの利用停止

- 借入残高の一括請求

- 財産の差し押さえ

返済日に入金をしていない、もしくは毎月の返済金額が引き落としできない状態であると銀行から電話やメールで延滞している旨の通知が送られてきます。

返済遅延を放置しておくと遅延損害金の発生する

返済日を過ぎて長期間、放置したままでいると遅延損害金の発生します。

遅延損害金は返済遅延の発生日から1日ごとに加算され、通常の利息とは別に以下表の年利を支払うことになります。

| 銀行名 | カードローンの遅延損害金 |

|---|---|

| みずほ銀行 | 年19.9% |

| 三井住友銀行 | 年19.94% |

| 滋賀銀行 | 年19.0% |

| 北海道銀行 | 年18.0% |

| 清水銀行 | 年15.0% |

例えば遅延損害金の利率が年19.0%で借入残高が100万円の場合、30日間の返済が遅れることで15,600円の支払う必要があります。

30日間の延滞による遅延損害金額:15,616円

=借入残高:100万円×遅延損害金利率:年19.0%÷日割り:365日×延滞した日数:30日

遅延損害金は返済日から日数が経つごとに増えてしまうため、1日でも早く返済しましょう。

返済日を過ぎても返済しない状況が続くと、カードローンの利用が停止される可能性があります。

返済しない状況が続くとカードローンの利用が停止される

返済しない状況が続くと、利用規約に基づきカードローンの利用が停止されます。

返済を滞りなく実施することはカードローンに申し込みする時に同意する規定にも書かれており、守らない場合は利用が停止される旨も書かれています。

カードローンの利用停止が停止されるまでの期間は銀行によっては異なりますが、可能な限り速やかに返済しましょう。

さらに返済しない状況が続くと、銀行から催促状が送られてきます。

督促状を無視していると一括請求や財産の差し押さえの処分を受けてしまう

返済しない状況が続くと銀行から内容証明郵便による借入残高の一括請求がおこなわれ、最終的には財産の差し押さえといった法的処分を受けます。

財産の差し押さえといった最悪の事態にならないためにも、返済ができない時の対処方法も覚えておきましょう。

銀行カードローンの返済に遅れそうな時の対処方法を解説

銀行カードローンの返済が遅れてしまう場合は、以下の対処方法を実施しましょう。

- 借り入れ先の銀行に返済する意思があることを連絡する

- 返済のし忘れがないように返済方法は口座引落にしておく

返済できない状況だと銀行に連絡しにくいですが、返済日に支払いが間に合わない旨を連絡することが大切です。

返済が遅れる場合は返済する意思を銀行に伝えておくこと

カードローンの返済が遅れる場合、支払う意思を借り入れ先の銀行に連絡することで返済日の延長や対処方法を教えてもらえます。

他にもカードローンの返済方法を口座引落にしておくことで、返済のし忘れを防ぐこともできます。

カードローンの返済は口座引落にしておくこと

口座引落であれば支払い日に金融機関の口座から自動的に引き落とされるため、口座残高があれば支払われます。

コンビニATMや口座振込といった返済方法もありますが、返済日までに返済用の口座に自分で入金する必要があるため、返済日を過ぎてしまう場合があります。

銀行のカードローンで返済を忘れたくない場合は、返済方法は口座引落に設定しておきましょう。